今回は、超高配当(正確には分配)ETFとして知られるグローバルX NASDAQ100・カバード・コールETF(ティッカーシンボル:QYLD)を取り上げます。分配利回り11.5%(2022年8月14日時点)とめちゃくちゃ高いETFですが、リスクや落とし穴はないのでしょうか?またメリットとデメリットは?そもそもどんな仕組みなのかをわかりやすく解説するとともに、買うべきか、それとも買わなくても良いのか、買うならどんな買い方が良いのかを解説します。オプション取引の一種なので複雑に思うかもしれませんが、QYLDの本質を明らかにします。

QYLDとはナスダック100に投資するETF

グローバルX NASDAQ100・カバード・コール ETFはティッカーシンボルQYLDのETFです。

「ナスダック100」とは、ナスダック市場に上場する、金融セクターを除く時価総額上位100銘柄の時価総額を加重平均して算出された指数のこと。ナスダック100に連動するETFとしては、インベスコQQQトラスト・シリーズ1(ティッカーシンボル:QQQ)があります。したがってQYLDはQQQと銘柄構成比は基本一緒です。以下は上位10銘柄とその構成比です(左から22.8.14時点、21.7.30時点)。

| 銘柄 | 22.8.14時点 | 21.7.30時点 | |

| 1 | アップル | 14.96% | 11.51% |

| 2 | マイクロソフト | 11.78% | 10.22% |

| 3 | アマゾン | 7.85% | 8.58% |

| 4 | テスラ | 4.88% | 3.82% |

| 5 | アルファベットC | 4.11% | 4.16% |

| 6 | アルファベットA | 3.92% | 4.06% |

| 7 | エヌビディア | 3.46% | 3.52% |

| 8 | メタ・プラットフォームズ | 3.34% | 4.06% |

| 9 | ペプシコ | 2.20% | -% |

| 10 | コストコホールセール | 2.14% | -% |

QQQについては以下の記事を参照してください。

-

-

最強のETF?いまインベスコQQQに資金が流入する理由といまから買うべきではない理由 5年のリターンは平均25%

日本では米株ETFというとVOOやVTIが人気です。総資産高上位ETFなのでもちろんアメリカでも人気のETFです。ただ資金のネット流入量でみてみると違う側面も出てきます。ETF.comが発表している「 ...

続きを見る

上位構成銘柄とその比率については、この1年間の時価総額の変化に応じて変わっています。テスラの躍進とメタ・プラットフォームズ(当時はフェイスブック)の凋落が対照的です。また、9、10位は、1年前はペイパルとインテルでしたが、いまはペプシコとコストコホールセールというなかなかテックとは無縁の銘柄に置き換わっています。

また、QYLDとS&P500種指数と連動するETFであるバンガードS&P500(VOO)と上位10銘柄の割合は一緒です。しかし、その保有株式比率が大きく違います。構成比1位のアップルの持ち株比率はVOOが6%に対してQYLDが11.59%。GAFAM(メタの凋落でもはや死語ですが)+テスラ、エヌピディアなどからなる上位10銘柄の構成比も、VOOが28%に対して、QYLDが58.78%。

カバードコールETFとは何か

次にカバードコールについて説明します。

これはオプション取引の一つなのですが、オプション取引に馴染みのない人にはピンとこないと思うので、「オプション取引とは」、その中の「コールオープション」とは、さらにその中の「ショートコール」とは、そして最後に「カバードコールとは」というように4段階に分けて説明します。

オプション取引とは

オプション取引とは「権利」を売買する取引です。

オプションとは、ある商品を定められた期日まで、あるいは定められた期日に、定められた価格で買うあるいは売る権利のことで、買う権利をコールオプション 、売る権利をプットオプションと言います。

コールにもプットにも3つの異なる価格要素があります。

- 権利行使価格(ストライクプライス):コール(買う)、プット(売る)するできる価格のこと

- プレミアム:オプションの権利に要する価格のこと

- 市場における直物レート:これは実際の株価や為替レートのこと

その上で、行使価格が直物価格と同じオプションのことをATM(アット・ザ・マネー)と言います。

プレミアムのコストを除いて、直ちに行使した場合に利益が上がると想定されるオプションは、ITM(インザマネー)、逆に直ちに行使した場合に利益が上がらないと想定されるオプションをOTM(アウトオブザマネー)。ITMでいえばプレミアムコストを除いて、直物価格がコールオプションの行使価格を上回る、あるいはプットオプションの行使価格を下回っている状態を言います。

コールオプション とは

したがってコールオプション とは、ある期日までに(あるいはある期日に)、現在の市場価格に関係なく、あらかじめ決められた権利行使価格で買う権利のことを言います。

一例として、ある企業の株を1000ドルで購入する権利を買ったとします。その場合のプレミアムを50ドルとします。これが期日までに現物価格が1200ドルまで上がったとすると、その企業の株を1000ドルで買えるので、

=-$1,000-$50+$1,200=$150

つまり$150の儲けとなります。

一方、その現物価格が期日までに800ドルに落ちてしまった場合は、1000ドルで買う権利を放棄すればOKです。

その場合の損失はプレミアムコストの50ドルということになります。

オプションはあくまでも「権利」で「義務」ではないところに着目してください。

ショートコールとは

さて、コールオプション の中で、上のように、買う権利を買うことを「ロングコール」と言います。逆に買う権利を売ることを「ショートコール」と言います。

一例として、ある企業の株を1000ドルで購入する権利を売ったとします。その場合のプレミアムを50ドルとします。これが期日までに現物価格が1200ドルまで上がったとすると、その企業の株を1000ドルで売らなければならないので、

=$1,000+$50-$1,200=$-150

つまり$-150の儲け(=$150の損失)となります。

ただ、仮に株価が3倍の3000ドルに上がった場合も1000ドルで売らなければならないので、理論上、損失は無限大となります。

カバードコールとは

そしていよいよQYLDが行っている「カバードコール」についての説明です。カバードコールとは、原資産を保有しつつ、コールオプションを売るもので、行使価格以上の値上がり益を放棄する代わりにオプションのプレミアムを受け取るという戦略です。

株価が上がってコールオプションが行使された場合、値上がりした現行株価よりも低い行使価格で、原資産を売却しなければなりません。

つまり、アップサイドのボラティリティは行使価格までに限定され、値上がり益を放棄する代わりにオプションのプレミアムを着実に積み上げていく戦略となります。

QYLDの本質

では、QYLDはどんなETFなのか、その本質を明らかにしていきましょう。

QYLDは、現物資産を保有した上でコールオプション を売るカバードコールを行うETFで、GAFAMなど米国株式市場の拡大を牽引する企業のアップサイドのボラティリティを諦める代わりに、オプションのプレミアムを積み上げる戦略を取ります。

つまり、

- 株価が行使価格を上回る展開が続くと、アップサイドの利益は権利行使価格までしか得られない

- 株価が行使価格を下回る展開が続くと、オプションのプレミアム分だけ利益が積み上がっていく

- 株価が下がると、株価が下がった分だけ、損失が拡大するものの、オプションのプレミアム分で若干その損失にクッションが加わる

ということになります。

QYLDのリターン

QYLDのリターンを見ていきます。

QYLDの概要と年間リターン

まず、QYLDの概要と年間リターンを確認していきます。

| QYLDの概要(22/8/14時点、21/7/30時点の順) | ||

| 銘柄数 | 103 | 100 |

| 純資産($100万) | $7,290 | $376.5 |

| 上位10銘柄構成比 | 58.64% | 54.25% |

| 経費率 | 0.60% | 0.60% |

| 分配利回り | 11.53% | 11.69% |

| 分配頻度 | 毎月 | 毎月 |

| 年平均トータルリターン(1年) | -11.51% | 20.14% |

| 年平均トータルリターン(3年) | 2.99% | 9.29% |

| 年平均トータルリターン(5年) | 5.41% | 11.50% |

複雑な仕組みを持っているだけあって、経費率は0.6%と高めです。目を引くのが分配利回りで11.53%でしかも毎月分配。これは上で説明した通り、基本は積み上がったオプションプレミアムがほとんどでそれに多少の配当金が加わるといったところでしょう。

平均トータルリターンについては、2022年初来の利上げを起因とする大きな下げにより、見るも無残なリターンになっています。

3年平均リターンは9.29%→2.99%なので、元々ほとんどの利益が分配金から出ていたのに、いまは分配金のリターンを株価の下げがかなり相殺してしまっている状況です。直近1年に限ってみると、-11.51%ということで、株価では20%近くやられていることがわかります。

QYLD、QQQ、VYMで比較

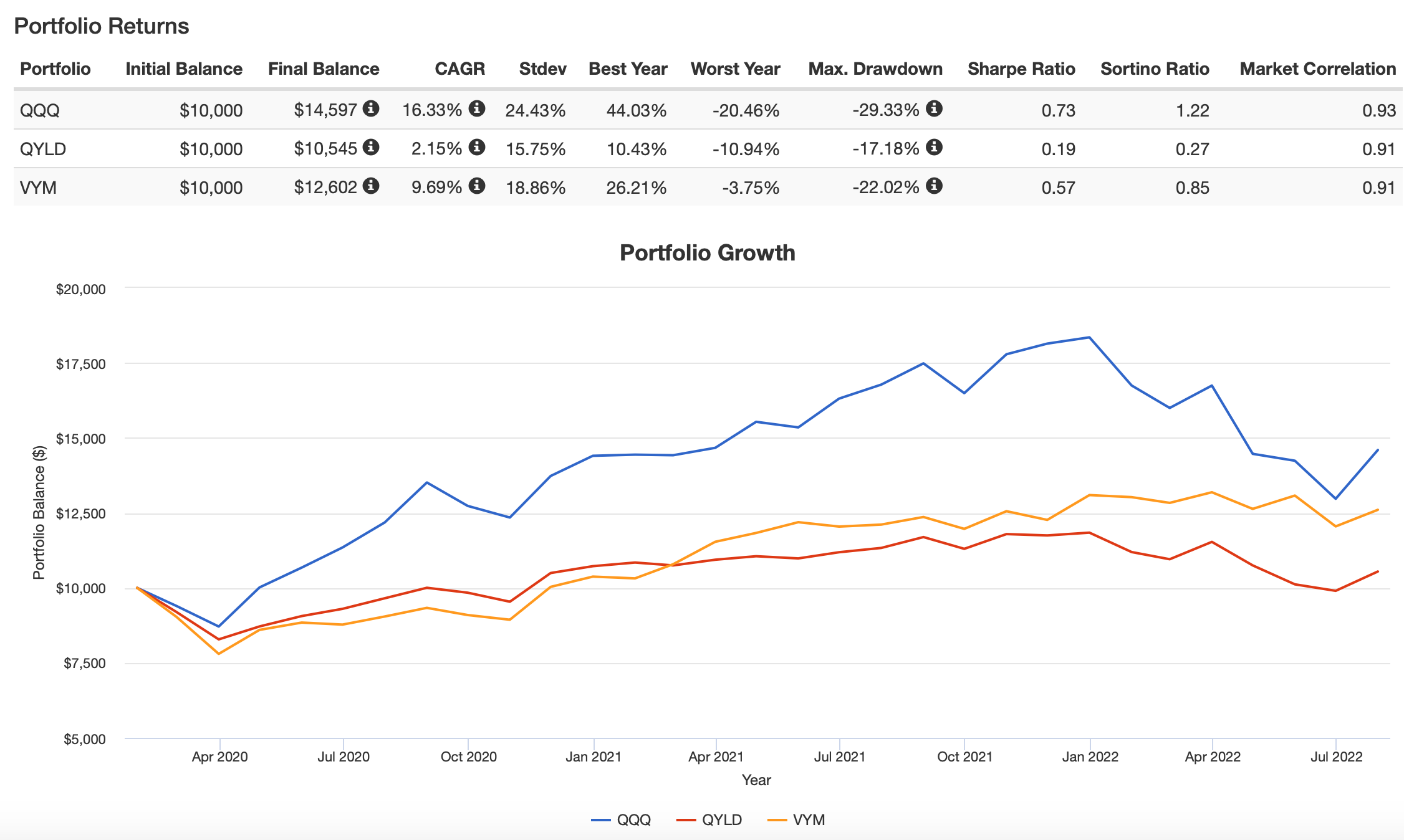

コロナショック直前の2020年2月に10,000ドルを購入していたら2021年7月時点でどこまで資産が増えていたのか、QYLD、QQQ、バンガード高配当ETF(VYM)の3つで比べてみました。分配金は再投資します。

その結果、1位がQQQで$14,597、2位がVYMで$12,602、3位がQYLDで$10,545となりました。

意外なことに、コロナショック時、最も落ち込みが小さかったのがQQQで、その後の株高の恩恵を十分に得られたことで、2022年初来の下げ局面を経ても大きくプラスを達成しました。次いで、コロナショックでもっと影響を受けたVYMは、株高局面でも2022年初来の株安局面でもじりじりとリターンを上げ、安定感抜群であることを示しました。

QYLDは2022年初が最もリターンが大きいもののそれでもQQQ,VYMには届かず、その後の株安局面で大きくリターンを下げていき、7月には一時元本を割るまでになりました。一方分配金では、当たり前ですがQYLDが圧倒していて、2020年は$965、21年は$1,420、22年は7月までの実績で$744となっています。逆に言えば、キャピタルゲインはマイナスというわけです。

QYLD、QQQ、VYMで直近1年で比較

次に同じ3銘柄を直近1年(21年7月〜)で見て見ました。株高の影響を受けて2021年内はQQQの圧勝で次いでVYM、最後がQYLDでいずれもプラス。2022年以降は一気に風向きが変わり、利上げの影響を受けてQQQは3位に沈み、分配金がある分だけ落ち幅が緩やかなQYLDが2位、安定感抜群のVYMが1位となりました。

直近1年のQQQ,QYLD,VYM

QYLDは分配利回りが高いのですが、金利上昇の影響を大きく受け、下落局面ではそれなりに資産が減る一方で、下落の仕方がマイルド〜反発局面では安定的なパフォーマンスを発揮します。それだけにごく緩やかな落ち込みに止まるときは比較的リターンは悪くありません。とはいえ、安定感ではVYMに軍配が上がります。

QYLDの評価とリスク

ここまで見てきて、QYLDはオプション取引をする銘柄だからといって、何か過大なリスクをとる銘柄ではないということがわかりましたね。むしろ、アップサイドのボラティリティを諦めるというユニークな戦略を取ることがわかりました。もちろん銘柄値上がり局面では、ATMまでの値上がりによるキャピタルゲイン+オプションプレミアムによるインカムゲイン(インカムなのか?手数料収入が正しいですが・・・)が狙えるので、成績も伸びます。

一方ダウンサイドリスクに対しては特にオプションをかけていないので普通に値下がりするものの、オプションプレミアム分がクッションになってくれます。

また、あまり株価が上がらない局面では、特に強さを発揮して、他の銘柄がリターンを伸ばせない中でも、着実にリターンを増やすことができます。

アップサイドを見込むナスダック100で値上がり益を放棄するのは正しい戦略か?

基本的には、アップサイドのボラティリティが高くは見込めないような局面でQYLDを活用するのが良いと思います。そう考えると、アップサイドが見込める2020〜2021年にその値上がり分を放棄するという選択肢は、私には見当たらないです。もちろん、ダウンサイドがきつい2022年は、QYLDのその弱みが垣間見られました。

そもそも、ナスダック100はとても長期の目線で見れば着実なアップサイドリスクが見込める銘柄で、今後もマーケット自体を引っ張っていく存在です。マーケット全体が強くない時ほど、大型銘柄に買いが集まりやすいというのもその理由です。そのアップサイドリスクを捨てることに合理性を見出すことは、私はあまりできなそうです。

一方で、「これから市場があまり伸びない」と考えているのであれば、QYLDを買うのは合理的だと思います。ただし、仮に市場参加者全員が「アップサイドは見込めない」と考えているとしたらどうでしょう。コールオプションを買う人自体減りますよね。そうなると、QYLDの実入りが減ることになり、すなわち減配リスクを抱えることになります。もちろん、リセッションを控えた急減リスクを抱える時にはQYLD はとても弱いです。

となると、適度に右肩上がりが見込めそうな市場環境下でこそ、QYLDは輝くと言えると思います。

とは言え、買いたい気持ちはわかる

とは言え、QYLDを買いたい気持ちはよくわかります。やはり10%を超える分配利回りは魅力的なのです。株価は下落を前提として、含み損を抱えるのがデフォルトだとしても、分配金がそれを癒してくれるわけです。

金融資産をいくら増やすか、よりも年間の配当金をいくらにするかをKPIにしている人にとってはとくに魅力的だと思います。

ただ、QQQやVYMと比べれば明らかにトータルリターンで劣ります。しかもQQQがコケているフェーズではQYLDも痛い目を見ているわけで、そこに分散効果はありません。私としては、メガテック系が強いQQQに合わせるならレガシー金融などが強いVYMがよいと思います。

どうしてもQYLDを買うのなら、ある程度割合を決めてその範囲内にとどめるのが良いと思います。

それか、数百万円とかの予算枠を作ってQYLDを購入。その後は分配金の範囲内でQYLDを買い増ししていくという作戦です。多少時間はかかりますが、安定的なポートフォリオを構築しながら、分配金を着実に増やすことができます。

QYLD1本勝負で、FIREを目指すという選択肢も・・・

一方でQYLDを3000万円分買えば、10%の分配金が得られ、税引き後240万円の不労所得を得ることができます。QYLD一点買いでFIREすることも不可能ではないですね。QYLDを信じ抜くことができる人にとっては、最も少ない元手でFIREできる銘柄だと言えそうです。ただし、分配金再投資は税金支払い分だけ複利効果を享受できないので、その点も効率が悪いと思います。

逆に1億円のポートフォリオのうち3000万円がQYLDだったら、結構魅力的かもしれません。いずれにせよ私はアップサイドリスクを欲しがる人なので、QYLDは一定範囲内に抑えるようにしています。分配利回りが高いから楽しめると思います(ちなみに、私も次第次第にQLYDの持ち株数が増えてきました。やはり人は配当金が増えることに快感を感じるのです)。