今回解説するのは、ウィズダムツリー・グローバル高配当ファンド、ティッカーシンボルDEWです。金利が高止まりしている局面でもありますので、安定的に配当が得られる高配当投資を行っている人が多いと思います。そうしたなかで、QYLDやJEPIのようなトリッキーなETFではなく、VYMのような正統派の高配当ETFでありながら、もう少し高い配当利回りを得られるものはないか、と考えたときに、候補に上がるのが、このウィズダムツリー・グローバル高配当ファンドです。今回はこの特徴と強み、どんな人に向いているかなどについて解説したいと思います。

DEW ウィズダムツリー・グローバル高配当ファンドとは

ウィズダムツリー・グローバル高配当ファンドは、ティッカーシンボル:DEWのETFです。ウィズダムツリー・グローバル・高配当株式指数に準じた投資成果をめざしており、世界各地の高配当企業に投資します。

DEW、ウィズダムツリー・グローバル高配当ファンドの国別構成比

まず、国別の割合を見ていきます。

世界といっても約6割が米国。2位のイギリスはわずか4.08%なのでいかに高配当銘柄といっても、米国中心かがわかるでしょう。3位以下はカナダ3.77%、フランス2.86%、オーストラリア2.63%、中国2.53%と続きます。2位〜6位までの5カ国を合わせてもわずか15.87%上位6国で約4分の3を占めます。ちなみに日本はわずか1.46%しかなく13位です。

とはいえ、米国100%のVYM(バンガード高配当株式ETF)などと比べれば、4割が米国以外の国ですから、程よく分散化されていることがわかります。中国やブラジルなども1〜2%ずつ含んでおり、新興国含めた世界各国に投資をしており、このDEW1つで、世界中の高配当銘柄に幅広く投資できるという点で非常にバランスが取れていると思います。

DEW、ウィズダムツリー・グローバル高配当ファンドの構成比

次にどのような株式、セクターで構成されているかを確認していきます。

まず株式総数は660銘柄。VYMが400強なのでそれ以上に分散されている格好です。

以下が上位10銘柄となります(2023年10月20日時点)。

| 銘柄 | 構成比 | 国 | |

| 1 | アッヴィ | 3.89% | 米 |

| 2 | コカ・コーラ | 3.05% | 米 |

| 3 | シェブロン | 2.81% | 米 |

| 4 | アルトリア・グループ | 2.59% | 米 |

| 5 | ファイザー | 2.06% | 米 |

| 6 | フィリップ・モリス | 1.99% | 米 |

| 7 | ブリストルマイヤーズ・スクイブ | 1.78% | 米 |

| 8 | バンク・オブ・アメリカ | 1.59% | 米 |

| 9 | ギリアド・サイエンシズ | 1.46% | 米 |

| 10 | IBM | 1.45% | 米 |

| 合計 | 24.10% |

アッヴィやシェブロンはVYMとも重なりますが、それ以外の上位10銘柄は全くバラバラです。IBMが入ってくるあたり、また、DEWは「グローバル」高配当ファンドと言いながらも、上位10銘柄は全て米国企業です。上位10社で、日本であまり耳馴染みのない会社があるとすれば、アルトリア・グループ(Altria group)、ギリアド・サイエンシズ(Giliead Sciences)ぐらいでしょうか。後者は「タミフル」の商品名で知られるインフルエンザ薬・オセルタミビルの世界独占特許権を保有することで有名です(タミフルの製造は、ライセンス供与されているロシェ社)。前者は元の名前はフィリップ・モリス・カンパニーズで子会社を通じてタバコ、ワイン、食品などを扱う会社。米国以外で事業を行うフィリップ・モリス・インターナショナルの親会社でもあるので、この2社で構成比4.5%を超えます。

上位10社で構成比22.67%、残る77.33%を650銘柄で分け合います。

セクター構成比は以下の通り。

| セクター | |

| テクノロジー | 3.73% |

| 一般消費財 | 3.71% |

| 工業 | 4.12% |

| ヘルスケア | 11.35% |

| 金融 | 24.65% |

| 生活必需品 | 12.60% |

| エネルギー | 13.22% |

| 不動産 | 9.44% |

| 公共事業 | 10.59% |

| 通信 | 2.84% |

| 基本素材 | 3.63% |

| その他 | 0.15% |

| 計 | 100.03% |

金融が24.66%、エネルギーが13.22%、生活必需品が12.56%で上位3セクターで過半を占めます。VYMと比べると、IT、情報通信の割合が低めですね。一方エネルギーセクターは高。セクター構成だけを見ればなかなかにディフェンシブかと思います。

DEW、ウィズダムツリー・グローバル高配当ファンドの概要

改めてDEWの概要を見てみます。

| 銘柄数 | 660 |

| ファンド総資産 | $42 |

| 上位10銘柄構成比 | 24.10% |

| 外国株比率 | 40% |

| 経費率 | 0.58% |

| 直近配当利回り(税込) | 5.39% |

| 直近配当額(03/25/2021) | $0.595 |

| 年間平均リターン(1年) | 14.98% |

| 年間平均リターン(3年) | 10.43% |

| 年間平均リターン(5年) | 3.31% |

| 年間平均リターン(10年) | 3.86% |

やはり直近1年のリターンは株価が好調に推移したこともあり好調ですが5〜10年平均で見ると普通ですね。一方、配当利回りは5.39%とVYMなどの高配当ETFと比べるとかなり高水準です。もちろんQYLD(グローバルX NASDAQ100・カバード・コール ETF)やJEPI(JPモルガン・米国株式・プレミアム・インカムETF)などのトリッキーETFと比べると低いですが、個別銘柄ではなくよく分散されてかつトリッキーなことをしていないETFと考えるとこの配当利回りはかなり高いと言えるのではないでしょうか。一方で、配当利回りはこれだけ高い一方で10年平均リターンは現状それを下回るので、株価は少し下落していくことを前提に考えるほうがいいかもしれません。

また、経費率0.58%はかなり高いです。QYLDなみでJEPIの倍という水準です。これをどう見るかですね。

DEW、ウィズダムツリー・グローバル高配当ファンドのパフォーマンス

最後にDEWのパフォーマンスについて調べてみましょう。過去5年のパフォーマンスでは株価は-0.89%、つまりほぼほぼキャピタルゲインはゼロかわずかにマイナス、インカムゲインで毎年キャッシュを得ていることがわかります。一方、配当利回りが直近3.1%とDEWからは大きく見劣りするVYMは+19.72%という申し分のないキャピタルゲインを実現しています。

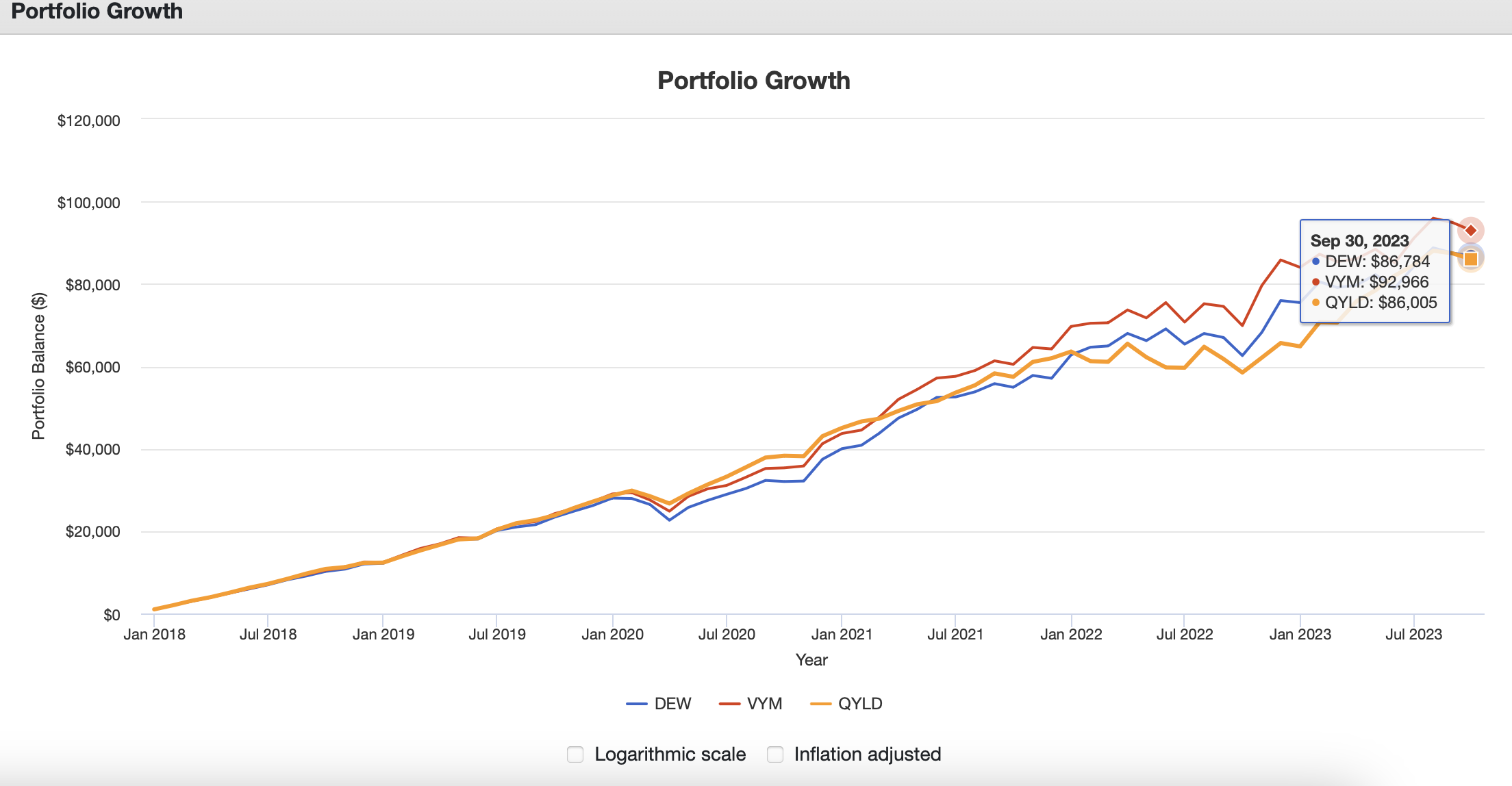

次に、キャピタルゲイン、インカムゲインの両方を加味したトータルゲインで調べてみましょう。ここでは2018年1月から毎月1000ドルずつ購入したとして、最終的なトータルゲインがいくらになるかをみていきたいと思います。ここでは、DEW、VYM、QYLDで比べてみました。

その結果、かなり僅差ではあるのですが、トータルではDEWが2位ということになりました。

VYMが$92,966、DEWが$86,784、QYLD$86,005です。

結局、DEW、ウィズダムツリー・グローバル高配当ファンドは買うべきか?

では、改めてDEWは買うべきETFでしょうか。

経費率が高いので、メーンでこれを持つというのはどうかなとは思いますが、高配当投資をする上で十分に分散され、分配利回りも高いことを考えると、サブのアロケーションとして持っておくのは十分ありだと思います。

私のように、個別銘柄が買えない人で、ある程度加重平均した分配利回りが欲しいという人には良いのではないでしょうか。

例えばVTI 50%、JEPI20%、VYM30%のアセットアロケーションだと加重平均した分配利回りは3.4%ですが、このVYMをDEWに変えると、平均分配利回りは4%台になります。このように自分の望む分配利回りに合わせてアセットを入れ替える際、しかも安定性を保ち続けたい場合、選択肢になるのではないかと思います。