近いうちにテーパリングとその後段階的な金利上昇が行われることで、株価は何度か大きな調整局面を迎えることが予想されます。また、米国の経済成長率がこれだけ高いのは2021年だけで、今後その成長は減速していきます。

金利上昇局面でもバリュエーションの変化が起こりづらく、景気後退局面でも需要が減らない銘柄があります。これをポートフォリオに一定程度取り入れれば、安定感がグッと増します。

景気後退局面でも強い安定的なセクターの代表格が、「生活必需品(コンシューマー・ステープルズ)」セクター。具体的なETFの銘柄名として、バンガード・コンシューマー・ステープルズETF(VDC)が挙げられます。

今回は、暴落局面でも強い、高配当の生活必需品セクターETF、VDCの株価、配当、構成銘柄、リターンを解説します。またVTI、VYMとのリターン比較も実施、徹底分析します。

生活必需品セクターとは

生活必需品セクターには、生活していく上で欠かせない、食品、衣類、家庭用品、パーソナルケア用品の製造メーカー、そしてそれらを販売する小売企業などが含まれます。

こうした商品は「生活必需品」というだけあって、景気の良し悪しにかかわらず安定的な需要があるものです。景気低迷時は生活者は消費支出を抑制するので、外食や嗜好品の買い物頻度を減らします。一方で普段の暮らしで使うものは使用量が減らないので安定的に売れます。むしろ外食等を減らして、大衆的な食品を食べる頻度が増えたり、より低価格で販売する小売店の業績が上がるものです。

生活必需品セクターETFには、VDCのほか、生活必需品セレクトセクターSPD(ティッカーシンボル:XLP)があります。大差ないので特にこだわりがなければ、本稿で取り上げる、経費率が低いVDCを買っておけば間違いないと思います。

生活必需品セクターETF、VDCとは

その生活必需品セクターを対象とするVDCは、MSCI USインベスタブル・マーケット一般消費財インデックスに連動する投資成果をめざすETFです。

VDCはどんなETFか

では、このVDCはどんなETFなのでしょうか。

概要を見ていきます。

| ティッカー | VDC |

| 銘柄数 | 97 |

| ファンド総資産 | 6.4 billion |

| 上位10銘柄構成比 | 63.6% |

| 外国株比率 | 0% |

| 経費率 | 0.10% |

構成銘柄は97と少なく、上位10銘柄の構成比が63.6%と高いのが特徴です。S&P100の超大型銘柄100に絞ったQQQでもその構成比は50.83%だったので、その上位集中傾向が見て取れます。

その理由は、生活必需品セクターの大手10社が、「有名なアメリカを代表する有力企業」が揃っているからです。

VDCの上位構成銘柄と構成比

では、そのアメリカを代表する有名企業10社とはどんな顔ぶれで構成比率なのでしょうか。

| VDC | 銘柄 | 構成比 |

| 1 | プロクター&ギャンブル | 13.7% |

| 2 | コカ・コーラ | 8.8% |

| 3 | ウォルマート | 8.4% |

| 4 | ペプシコ | 8.1% |

| 5 | コストコ | 6.5% |

| 6 | フィリップ・モリス | 4.6% |

| 7 | モンデリーズ | 3.9% |

| 8 | アルトリア・グループ | 3.6% |

| 9 | エスティ・ローダー | 3.1% |

| 10 | コルゲート・パーモリーブ | 2.9% |

1位のP&G(プロクター&ギャンブル)は言わずとしれた世界最強の日用雑貨メーカーでありその構成比は実に13.7%を占めます。構成比8%台の3社のうち、2社はライバル同士のコカコーラとペプシコ、そして世界最大の小売業であるウォルマート。

いずれも不景気になろうが、好景気になろうが売上に影響は出ません。また、コロナが拡大しても収まっても、これら企業の商品は毎日消費され続けていきますし(コカコーラなどは飲食店や映画館の休業影響を受けましたが)、ウォルマートに関してはオンライン販売やカーブサイドピックアップなどのBOPIS(Buy Online Pickup In Store)を強化し、店とオンラインの融合が進んでいるので、こちらも大きく影響を受けることはありません。

5位のコストコは日本でもお馴染みの存在で、日本と同じ理由で米国でも高い支持を受け続けています。

このように誰もが知っていて、需要が安定している企業が集まっているのがVDCというわけです。

普段の暮らしに欠かせない商品を提供するメーカー、小売店に特化したVDC

一方で上位5銘柄だけで45.5%の構成比を占めるのがVDCの特徴でもありリスクでもあります。

とはいえ、コカコーラとP&Gとウォルマートが同じ理由、同じ局面で不振に陥ることは考えにくいです。それこそ天変地異や戦争などによる完全なロックダウン(小売店もECも全て閉店)や、人口激減、(生活に根差したものに対する)消費意欲の急減など起こった場合ぐらいです。仮に起こったとしても、それ以外のセクターがメタメタになっているはずなので、相対的にVDCの方が成績は良いと考えます。

もちろん、個別企業ごとに、「コカコーラは世界的なソーダ離れ」「ウォルマートはアマゾンとの競争激化」という固有のリスクシナリオを抱え、うまく対処できなければ株価低迷リスクもあります。しかし、他の企業までその影響を受けることはありません。

そのことを確認する意味で、VDCに含まれるカテゴリーの内訳を見てみます。

| 農業製品 | 3.1% |

| ビール | 1.0% |

| 蒸留醸造酒メーカー | 2.8% |

| ドラッグストア | 1.9% |

| 食品卸 | 2.9% |

| 食品小売業 | 2.1% |

| 家庭用品メーカー | 21.6% |

| ハイパーマーケット | 15.4% |

| 加工食品・飲料 | 16.5% |

| パーソナル用品 | 4.6% |

| ソフトドリンク | 19.5% |

| タバコ | 8.5% |

| 計 | 100.0% |

すると1位がP&Gなどの家庭用品メーカー、2位がコカコーラなどのソフトドリンク、3位が加工食品・飲料メーカー、4位がウォルマート、コストコなどのハイパーマーケットとなります。ハイパーマーケットは大型総合小売店という意味で、食品以外に日雑や衣料、ヘルス&ビューティケアも揃う店。その反対に食品だけに特化しているのが食品小売業でいわゆる食品スーパーのことです。

その他、酒類、食品卸、農業製品、タバコなどがあり、それぞれリスク要因は抱えますが、その要因が大きく重なり合うこともなさそうです。

-

-

きっと誤解している「リスク分散」の意味と正しい分散投資の方法

株式投資をする上で、切り離せないのが「リスク」です。「リスク」とは、マイナス面だけではなく、アップサイドとダウンサイド、双方の変動幅の大小のことを言います。 では、株式投資の「リスク」を減らしたい、と ...

続きを見る

上で分散について説明しているように、マーケットリスク要因が別のものを組み合わせれば、リスクをコントロールできますので、VDCも同じセクターとはいえ、性格の異なるカテゴリーの組み合わせなので分散できていると考えて良いでしょう。

VDCのリターン

VDCの年平均リターンは直近1年間で17%です。これは非常に優秀ではありますが、コロナ禍で大きく株価を伸ばしたVTIやVYMと比べると大きく見劣りします。ただ、これから先は株価の急激な値上がりは見込みにくいフェーズに入ります。相対的に安定感の高いVDCがアウトパフォームする地合いも出て来ると考えます。

| ティッカー | VDC | VTI | VYM |

| 直近配当利回り(税込) | 2.22% | 1.27% | 2.57% |

| 直近配当額 | $1.02 | $0.6716 | $0.6564 |

| 年間平均リターン(1年) | 17.00% | 62.70% | 47.66% |

| 年間平均リターン(3年) | 12.12% | 17.13% | 10.55% |

| 年間平均リターン(5年) | 8.30% | 16.66% | 11.40% |

いわゆる伝統的なアメリカ企業が多いということは「配当の高さ」にも表れています。VYMほどではないにせよ、配当利回りは2.22%と高水準です(なお配当は年4回、1,4,7,10月)。

VDC、VYM、VTIでリターンの推移

次にポートフォリオビジュアライザーを使ってリターンの推移をみてみます。

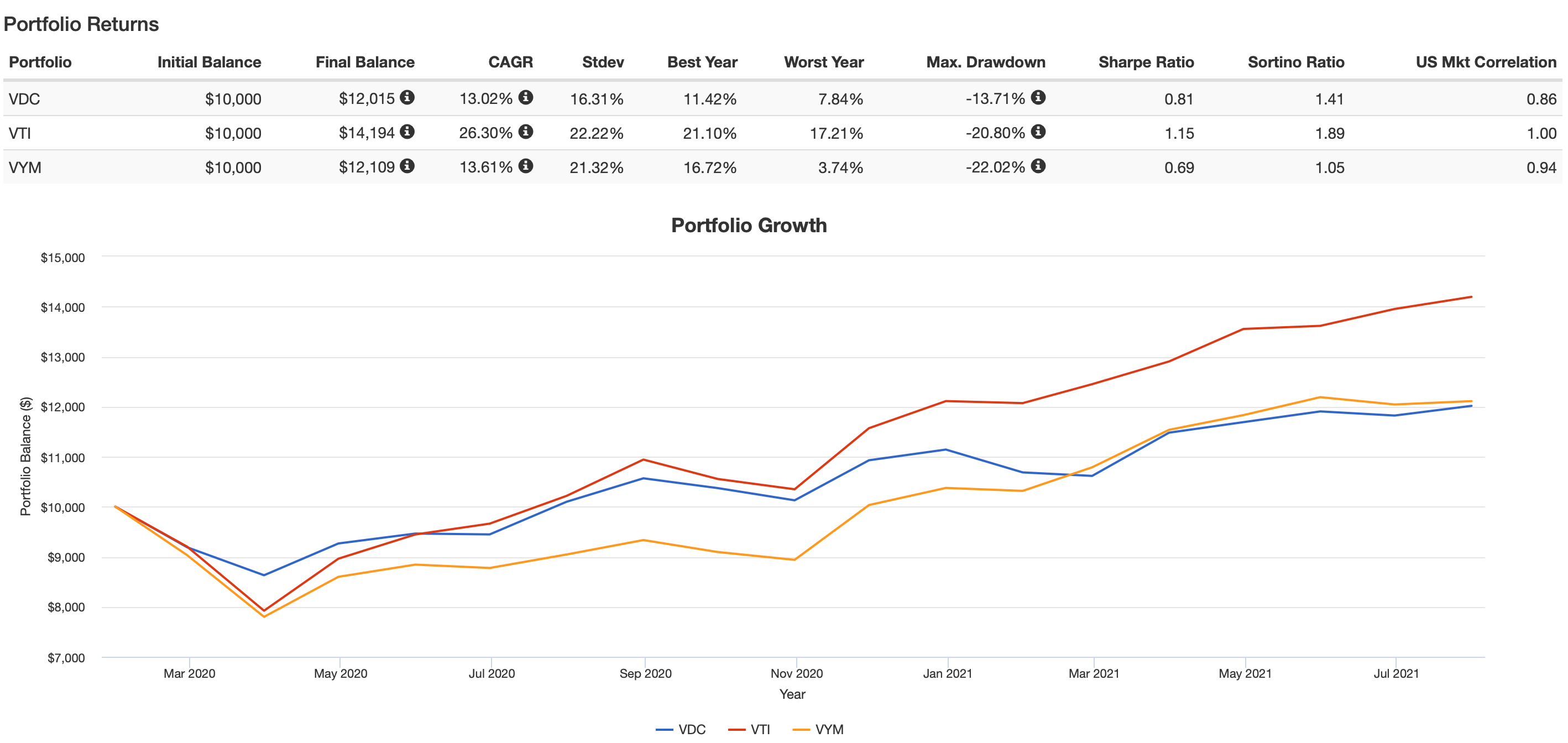

赤がVTI、黄色がVYM、青がVDCです。

コロナショック直前の2020年2月に1万ドルを投資した場合の各ETFの資産推移です。VTIの圧勝は見てわかる通りですが、特筆すべきはVDCの安定感です。コロナショックの落ち込みはVDCが突出して小さく、その後も安定的に右肩上がりを刻んでいます。2021年に入ってからのリターンが低いためにVYMにかわされましたが、その差はわずか。

コロナショック後から4ヶ月でプラスに戻っている点は、精神衛生上とてもよく、投資をする上で大事なこと、「保持し続ける」ことの難易度が低い銘柄だと言え、ビギナーにもお勧めしやすい銘柄だと言えるでしょう。

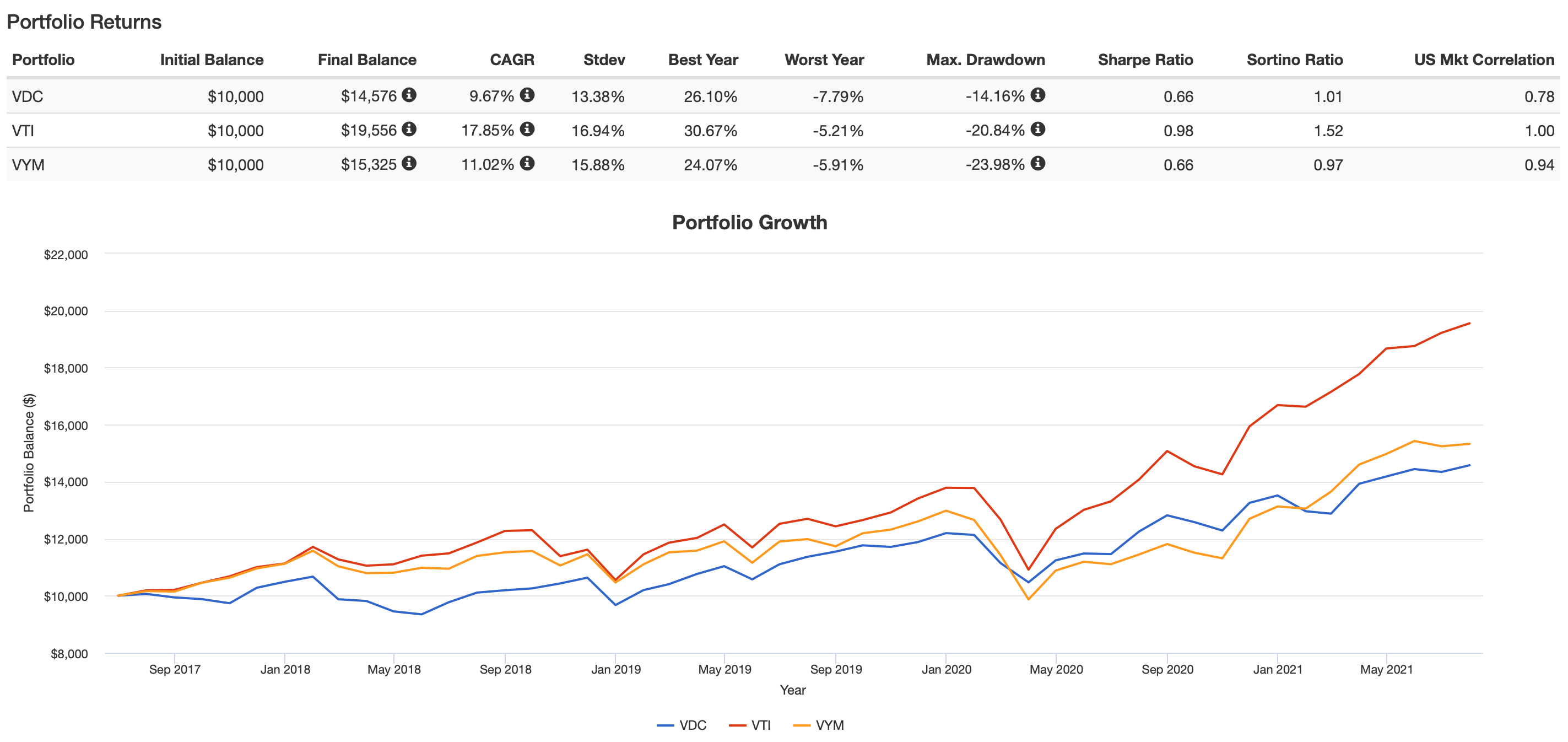

過去5年間のリターンを確認

上のグラフは同じ3銘柄で2017年7月に1万ドルを投資した場合の資産推移です。これを見てわかるように、好景気の時はVDCは立ち遅れます(コロナショックまでは緩やかな経済成長が続いていた)が、景気は常に波があり、景気減速局面や大きな下落局面で差を縮め、投資家に安心感を与えてくれるのがVDCです。

VDCの株価と今後の展望

上がリアルタイムのVDCの株価、8月12日時点で1株当たり184ドルぐらいの水準です。

前回テーパリング 時と同様、テーパリングと利上げの時、米国株は大きな調整局面を数回迎えることになると思います。その際、VDCをポートフォリオに一部組み入れておくと、安定感が高まります。

大事なことは、テーパリングと利上げが株価に大きく影響するとともに、米国の経済成長率がここまで高いのは2021年だけだということ。世界銀行によれば2021年は6.8%も22年には4.2%、23年には2.3%となります。阿波踊りを踊り続けるような局面はもう終わりです。地に足の付いた着実な投資を志向する時期ではないかと考えます。

前回テーパリング時、主なインデックスETFはどのくらい下がったかは以下の記事を参照してください。

-

-

金融緩和、終わりの始まりで米国株価の行方は?前回テーパリング時はどこまで下がった?

金融緩和、終わりの始まり こんにちは。2021年5月は10日〜12日までの3日間で米国株価は大きく下落しました。消費者物価指数の高まりなどを背景に、いよいよ金融緩和終わりの始まりがはっきり見えてきた印 ...

続きを見る