米国経済で、景気回復の鈍化懸念が高まっています。新型コロナウイルス(コロナ)の感染者数の高止まりと世界的なサプライチェーンのボトルネックが解決されないことによる供給不足と燃料高に伴う原価高……

米経済は「スタグフレーション」(Stagflation)に入るのではないか、と懸念する声も債券などを中心に市場関係者の間で高まっています。スタグフレーションとは何でしょうか。どんな問題があるのでしょう。そしてスタグフレーションに入るとしたら、われわれは投資戦略をどうすべきでしょうか。

スタグフレーションとは

スタグフレーションとは、景気の低迷を意味するスタグネーション(Stagnation)と物価の急上昇が起きているインフレーション(Inflation)が同時に起きている状態を指します。

良いインフレ、悪いインフレがある

インフレは、急な物価の上昇に伴って消費者の財布を直撃しますが、通常、物価の高騰に対して、賃金の上昇が追いついているので、消費者の暮らし向きはよく、明日買うよりも今日買った方が安い上、賃金のさらなる向上も見込んでいますので、消費マインドも大幅に向上します。それによって、経済全体が再拡大方向に向かうのを「良いインフレ」と言います。

一方、急激な原料高などに伴って、物価が急上昇する一方、いつまで経っても賃金の上昇が追いつかなければ暮らし向きはどんどん悪化していきます。明日より今日買った方が安いと分かっていても、将来不安によりなかなか買えない。経済拡大が伴わないにもかかわらず物価だけが上がり続けるのを「悪いインフレ」と言います。

スタグフレーションとはどんな状態か

スタグフレーションはそんな「悪いインフレ」の1つのかたちです。景気が後退してくなかで、資源インフレや人件費高騰による賃金インフレによる「コストプッシュインフレ」が持続的に起こっている状態です。

自国だけの問題であれば、自国消費者の賃金上昇が価格上昇に追いつけば良いので対策は可能ですが、現在はグローバル化が激しく進んでおり、世界規模での原材料価格高騰と人件費高騰が起きており、対策が難しいのが実情です。

景気サイクルからみるスタグフレーション

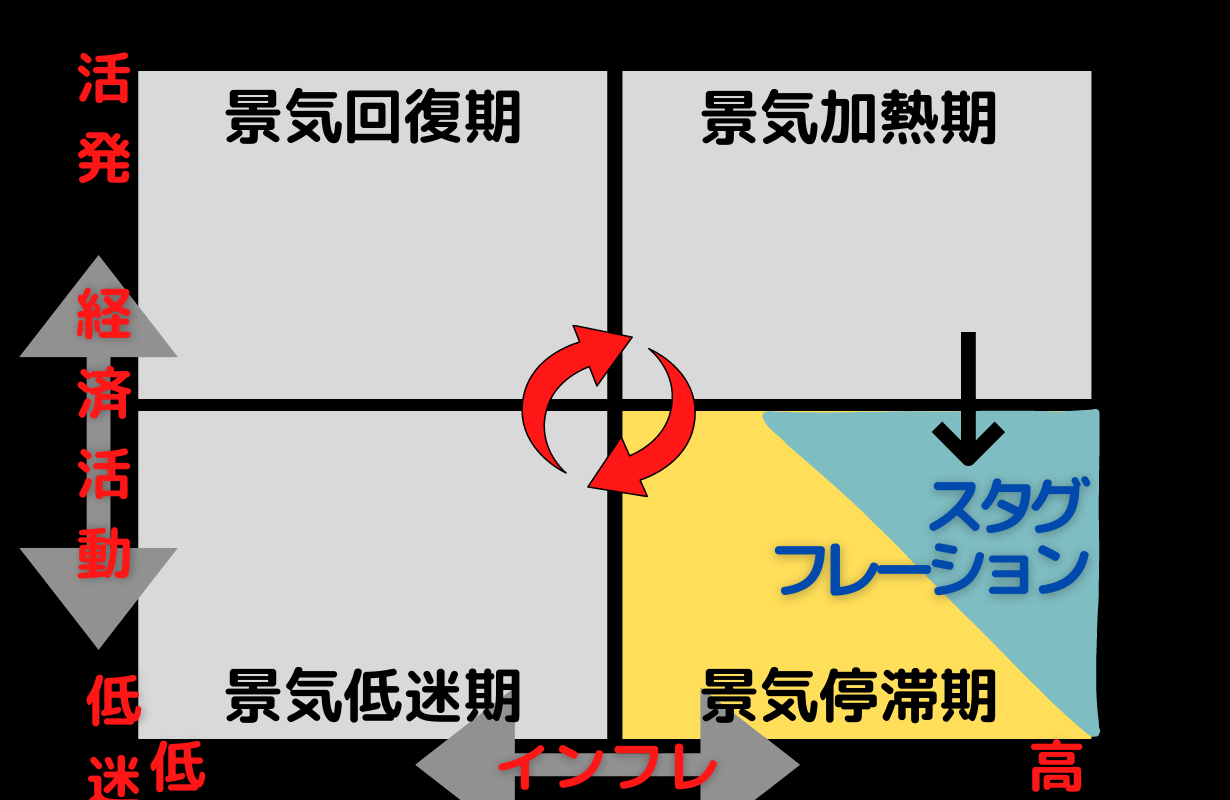

景気サイクルからみるスタグフレーションについて見ていきます。

下図は、スタグフレーション期の簡単な局面分析です。

景気サイクルにおけるスタグフレーション(出典ピクテ・アセット・マネジメントの図表を参考にかぶうさ作成

通常、経済活動が活発で、インフレも伴った成長を行う景気加熱期を経て、徐々に景気が停滞していくフェーズでは物価上昇率の下落も伴って経済活動が鎮静化していきます。そして、リセッション(景気低迷期)入りして、FRBなどが政策金利を引き下げ、マネーサプライを増やして企業の設備投資意欲を拡大、物価上昇を伴わない景気回復期へと引き上げるというサイクルを経ます。

ところが、上のような資源インフレやサプライチェーンの目詰まりといった景気とは別の問題から、景気加熱期の高いインフレ率を伴ったまま、景気停滞期に入ることがあります。それがスタグフレーションです。

現在の景気に関する状況

全米経済研究所(NBER)は20年6月、「20年2月に景気拡大期終了」を告げ、リセッション(景気後退)入りを発表しました。しかしこのコロナに端を発したリセッションは超短期で終わります。21年7月にNBERが「20年4月にリセッション終了」を発表したからです。過去最短、わずか2ヶ月の景気後退でした。

その後、20年5月より景気拡大期に再び入っていますが、景気後退入りを発表するのは、これまでの例を見て分かる通り、実際に後退してから数ヶ月から1年後です。いま、まさに景気後退に入ろうしているかはまだ誰にもわからないのです。

過去のスタグフレーション

過去のスタグフレーションを解説すると、この50年ほどの間でもっとも大きかったのが、原油の供給逼迫、原油価格の高騰により、1970年代2度にわたって起こったオイルショック(石油危機)です。第1次オイルショックでは、1974年、日本の消費者物価はわずか1年で23%も上昇することになり、戦後から始まった高度経済成長に終止符を打つことになりました。

スタグフレーション、株価どうなる?対策は?

スタグフレーションは、モノの値段が上がりながら、景気が低迷するということなので、企業業績の伸びは期待できません。したがって、株式は低迷することが予想されます。そうしたなかでは、配当利回りが高い銘柄が有利になります。

また、エネルギー高騰に端を発したエネルギーインフレが起点のスタグフレーションの場合、エネルギー会社の株価は急騰するでしょう。単純に該当エネルギー、例えば原油だけでなく、大豆小麦などの第一次産品や金鉱などの工業産品といった商品価格が高騰しますので、そうしたコモディティに投資妙味が移ります。なかでも「有事の金」と言われるように、金価格は高騰することが予想されます。

今は、スタグフレーションなのか?スタグフレーション入りするのか?

では現在はスタグフレーションなのでしょうか?

確かに、コロナの全世界での感染拡大による経済活動の低迷によって、グローバルのサプライチェーンは大きな目詰まりを起こしています。例えば、中国は徹底的な封じ込めをする政策を取るため、工場の稼働を厳格にストップするなど、世界の工場からの供給が途絶えています。それだけでなく米国においても、コロナ禍で働けない、働きたくない人が多くいて、工場の稼働状況に大きな影を落としています。それらのおかげで物価が上がっているのです。

| CPI推移 | 2021.04 | 2021.05 | 2021.06 | 2021.07 | 2021.08 |

| 実績 | 4.2 | 5 | 5.4 | 5.4 | 5.3 |

| 予想 | 3.6 | 4.7 | 4.9 | 5.3 | 5.3 |

アメリカの消費者物価指数(CPI)は2021年4月以降、急上昇しており、予想を上回るペースで推移。5月から直近の8月まで4ヶ月連続で5%を上回り続けています。

加えて、企業業績はコロナショックの反動で急回復した今第2四半期を頂点にピークアウトしていくことが予想されます。

このまま景気が停滞すれば、スタグフレーション入りする可能性もあるかもしれません。しかし、現在は、スタグフレーションではないと考えます。

スタグフレーションの可能性が低い理由

その理由は、消費、景気の状況が悪くはないからです。

9月16日に米商務省が発表した米小売売上高は、市場予想の0.8%減に対して、なんと0.7%増という強烈なポジティブサプライズが起こりました。半導体不足から自動車販売が低迷するなかでのこの結果は、個人消費の強さを物語っています。

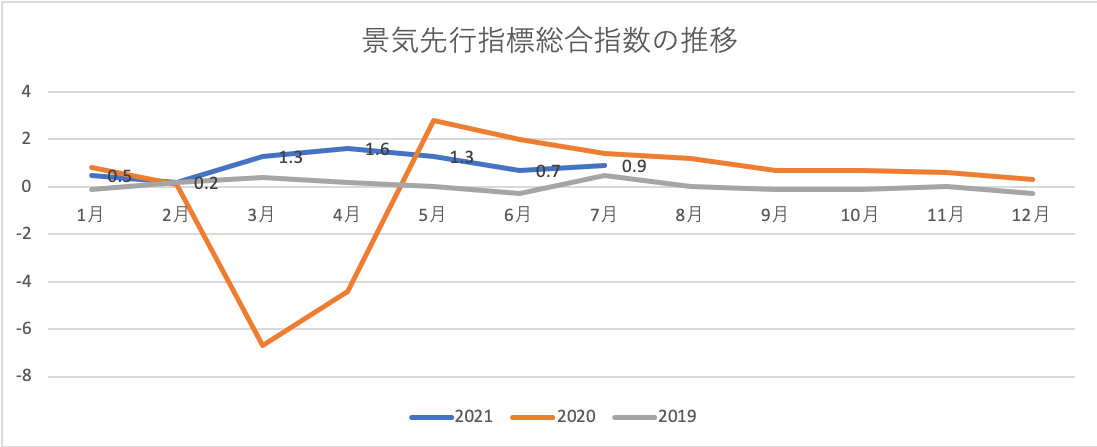

さらに、米景気先行指標総合指数を見ても景気回復は伸び率が鈍化することはあってもはっきりと停滞と言える水準には全然達していません。

景気先行指標総合指数

例えば2017年〜18年の好況期は、この指数は毎月0.5ほどを示しておりましたが、その水準と同等かやや高い水準で21年は推移しています。景気後退への懸念が見え隠れしていた19年は0以下の月が12ヶ月中8ヶ月もあったのと比べると雲泥の違いです。

今後の警戒ポイント やっぱりスタグフレーション入りの懸念も

コロナウイルスの感染拡大と再ロックダウンに伴い、さらに供給不安定が継続する可能性は高いですが、需要が強い以上はスタグフレーション入りする懸念は少ないと思います。

ただし、仮にコロナの長期化を起点に、慢性的な供給不安が続くと、景気のピークアウトはそこまで来ているので、スタグフレーションの懸念が高まっていくと思います。とはいえ、そこに達するには、まだ時間がかかると思います。

そのように考えると、まずは目先のテーパリングの状況に注視しつつ、景気後退のシグナルがはっきりしたときにまだ物価上昇が高止まりしているかを確認すべきだと思います。ある程度スタグフレーションについて念頭には置きながらも、具体的な行動をするフェーズではないと思います。