日本の人口が減り、消費量が落ちていくなか、今後も増え続けるのがEC化率とEC売上高です。とくにまだEC化率3%程度の食の市場を中心に伸び代が極めて大きいです。今回、ECを切り口に、小売・ITセクターの有力業態の動向をまとめました。今後の銘柄選びの参考にしてください(今後、EC周りの成長セクターやETFなどを紹介したいと思います)。

国内EC市場の拡大と今後

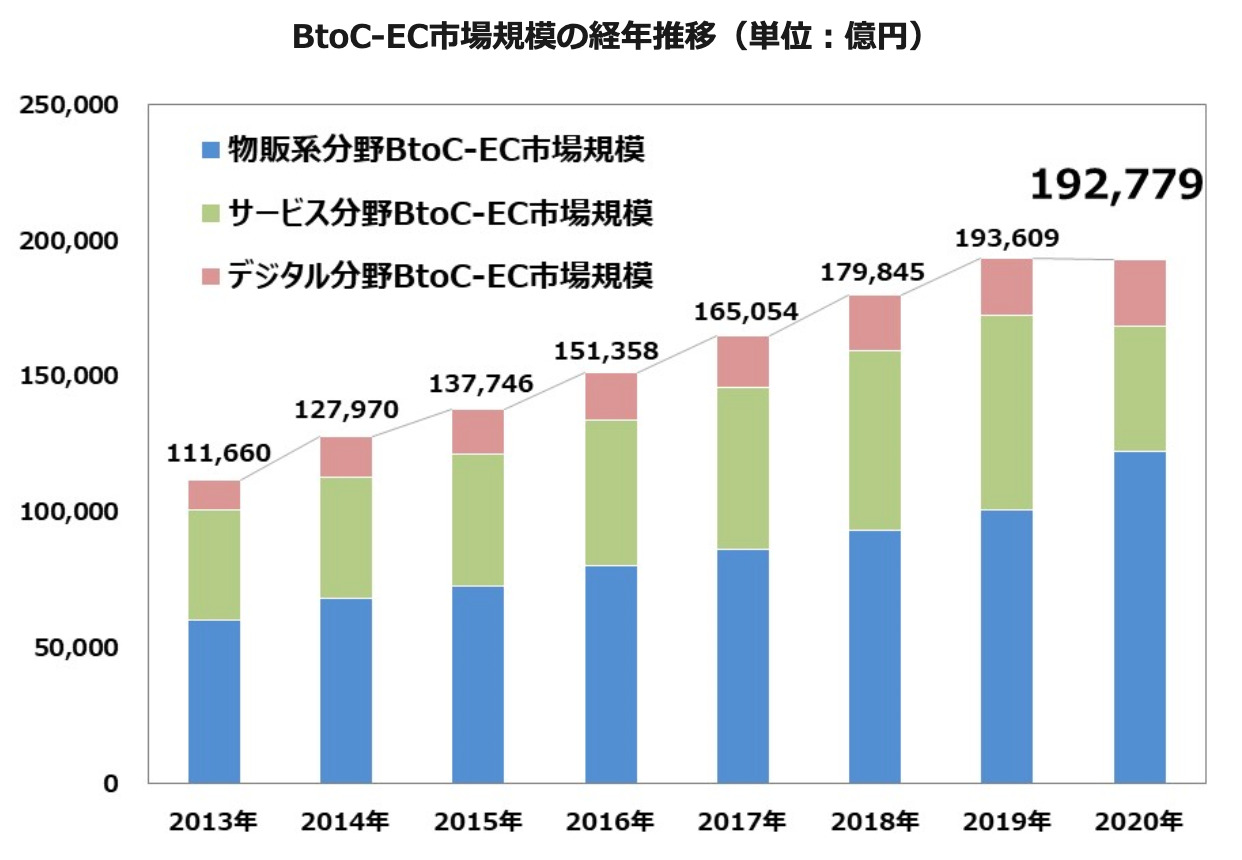

経済産業省が2021年7月に発表した、国内電子商取引市場規模(BtoC及びBtoB)は19.3兆円で前年が19.4兆円だったのでほぼ横ばいとなりました。

これは主として旅行サービスがコロナ禍で激減したことにより、サービス系分野の市場規模が急減したためです。

一方で、上図(出所:経産省)を見て分かる通り、物販系EC売上は右肩上がりが続いています。2019年に10兆円を突破しましたが、2020年は一気に12兆2333億円(対前期比21.71%増)となりました。2013年が6兆円程度なので7年で倍増となる6兆円増、うちわずか1年で2兆円分も拡大したことになります。物販系のEC化率は、19年の6.76%から20年には8.08%になりました。

家具・インテリア鈍化 家電、アパレルは伸び続ける

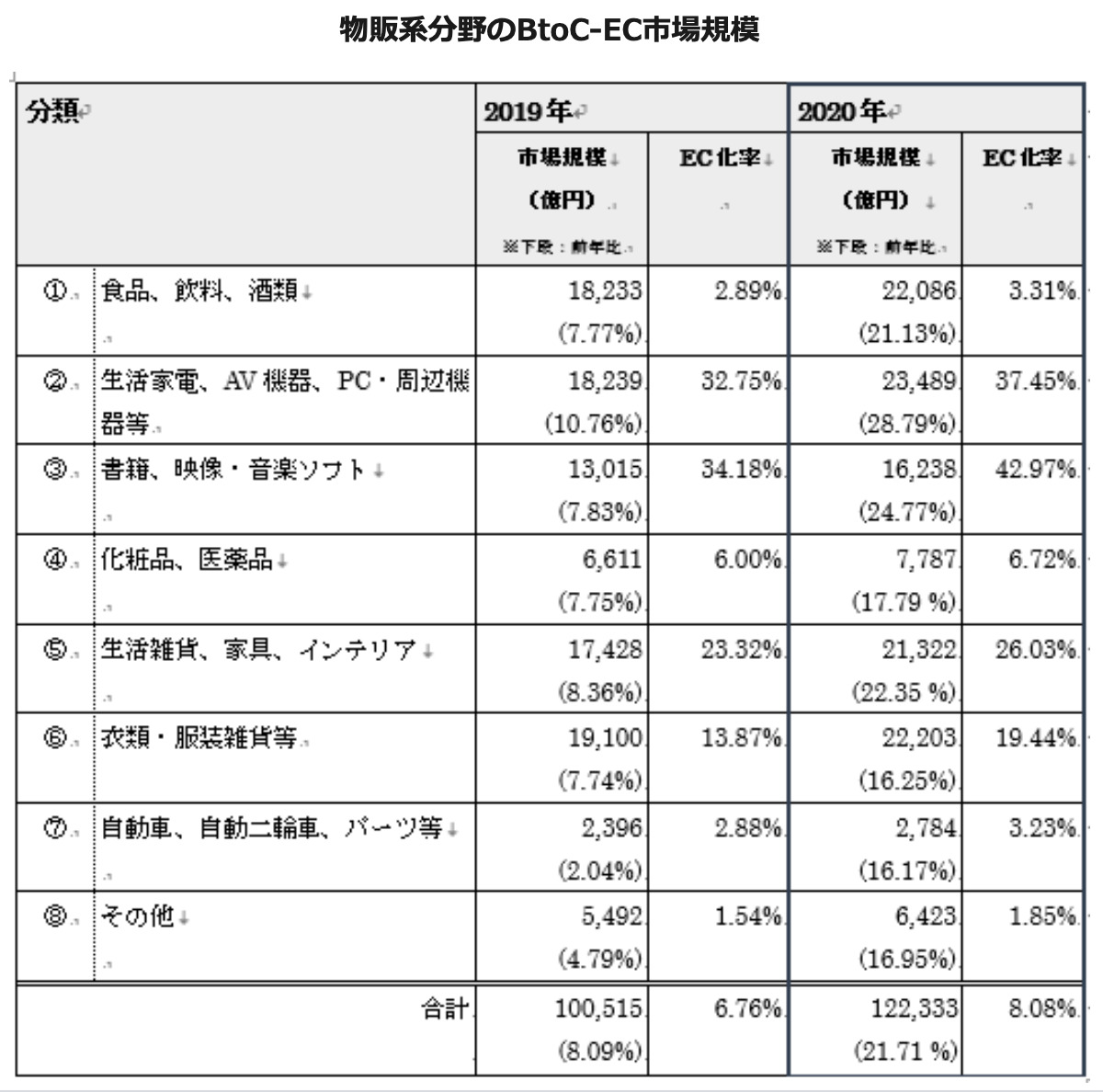

物販ECの内訳(上図、出所:経産省)は、「生活家電・AV機器・PC・周辺機器等」が2兆3489億円、「衣類・服装雑貨等」が2兆2203億円、「食品、飲料、酒類」が2兆2086億円)でこれら3カテゴリーで物販ECの約6割を占めています。

このうち、「生活家電・・・」はEC化率が37.45%(+4.7pt)、「衣類・服装雑貨」は16.25%(+約8pt)。すでにそれなりのEC化率に到達していますが、まだまだ伸び代はありそうです。

また、4番目に大きいカテゴリー(2兆1322億円)である「生活雑貨・家具・インテリア」はEC化率が約2.5pt増の26%。今後さらにEC化率は高まるものと思われますが、このカテゴリーは「大きく・かさばる」ものがメーンのため、配送効率が悪く、さらにはツーマン配送(2人で配送)が必要なため、配送経費が高いのが特徴。複数企業が協業するなど効率化を進めています。そのため送料も高止まりするので、店頭引き取り(BOPIS; ネットで買って店頭引き取り)を強化する方が現実的だと言えるでしょう。

EC化率がまだまだ低い食品EC

一方、今後のEC市場拡大を握るのが67兆円の巨大市場である「食品、飲料、酒類」。こちらのEC化率は3.31%(対前期比0.4pt増)にとどまっていますが、1年で4000億円近く増えており、その伸び率は対前期比21%増となっています。

食品のEC化はギフト、嗜好性の高いもの(酒・高級肉)、重いもの・かさばる(水・米)ものを中心に進んできました。一方で、生鮮食品を含む日常的な食の分野のEC化は、生協とネットスーパー、オイシックスなどの自然派宅配だけで、まだまだ進んでいないのが実情です。

2019年度は生協の宅配売上が1兆4625億円、ネットスーパーと自然派宅配(オイシックスなど)が2285億円(矢野経済研究所)でした。生協は推定で16%増、ネットスーパーと自然派宅配も同様16%増と仮定します(生協についてはほぼ正しい数字です)。

すると2020年度の推定宅配売上は

生協が1兆7000億円

ネットスーパーと自然派宅配が2700億円

となります。

なお、生協は昔ながらのカタログを見てからの紙での注文とPC /スマホでの注文が混在しており、実際のEC化率は全然低いです。主たる客層の高齢化も進んでいるので、EC化率は2割程度だと思います。すると3400億円なので自然派とネットスーパーを合わせてまだ6000億円程度しかありません。

「普段の食マーケット」は15兆円 EC化がすすむ

一方、食品販売を主業とするスーパーマーケットの市場規模は約15兆円。このうち10%がEC化するだけであと9000億円、EC市場が拡大することになります。

スーパーマーケットのEC(ネットスーパー)戦略は

- ネットスーパー専用の大型フルフィルメントセンター

- 店舗ピッキングの人海戦術

- 店舗併設やダークストアを活用したマイクロフルフィルメントセンター

に分かれます。2は投資余力がないか、いきなり投資したくない企業が最初に取る戦略。1はイオンが英国オカドと組んで取り組んでいる初期投資がめちゃくちゃ重いパターン、3はその間で、今後主流になると思われる戦略です。

2からスタートして3に移行しつつ、都心部で大きなマーケットを取りたい企業が数百億円というバカでかい投資を覚悟の上1に挑戦するという流れでしょう。

アマゾン、楽天、ヤフーはどう動くか?

一方、日本のEC市場を牛耳る3大プラットフォーマーの、食への展開はどうでしょう。

また、アマゾンは現在、首都圏と関西圏ではライフコーポレーション、中部圏ではバローホールディングスと組んでネットスーパーを展開しています。これと同時に、自前で行うアマゾンフレッシュをリニューアル。配送エリアは2年前に一気に縮小したままですが、注文から配送までの時間を4時間から2時間に短縮しました。

アマゾンは元々単独でネットスーパー事業をしていましたが、マーケットが未成熟なために、日持ちのしない生鮮食品を扱うフォーマットだけに大量のロスが出まくって事業を縮小し、パートナー企業を募った経緯があります。

マーケットが拡大し、「クリティカルマス」に到達すると考えれば、再び自前での戦略を強化するフェーズに入る可能性は高いでしょう。

楽天は西友と楽天西友ネットスーパーを展開中。物流投資を進めながら、強化していく方針です。とはいえ歴史的に楽天は「物流」を疎かにするきらいがあるのに加え、今は通信への投資で精一杯+ウォルマートから切り離された西友に大きな投資余力もない、ということで短期的には弱含みです。

ヤフー、ソフトバンクチームはロハコを展開するアスクルを傘下に収めるものの、生鮮食品を中心とするプレーヤーとの提携はゼロ。巨大市場だけに、今後どう攻めていくかが見ものですが、アパレル(zozo)と決済(PayPay)を中心に据えてファッションで絶大な地位を築いてその他では楽天に追いつくことを優先するでしょう。普段の食は後回しの公算が高いです。

半径300〜500m圏を深掘りするコンビニのEC対応?

また、商圏が極めて狭いコンビニエンスストアは、ラストワンマイルのピックアップ拠点として存在感を高めます。傘下にコンビニを持つ小売業は自社のオムニチャネル戦略を有効活用しながら、「来店動機」獲得の目的で、アマゾンなどの配送荷物の受け取り拠点を受託しています。コンビニ受け取りがインフラ化した場合は、一件あたりの受託手数料を引き上げるなどの選択肢も取れるでしょう。

一方で、コンビニ自体も周辺世帯への配送を強化します。ローソンはウーバーイーツと組んで、ファミリーマートはウーバーイーツに加え、同様のデリバリー&テイクアウトアプリ「menu」と組んで、委託で配送を行っていますが、セブン-イレブンは自前の配送体制で実施。

委託だと初期投資はかからない一方で、件数が増えても利益はさほど増えない、ローリスクローリターンモデル。一方自前は初期投資がかかり、損益分岐点をクリアするまでずっと大赤字を出すことになりますが、分岐点をクリアすればどんどん利益が出ていくモデルです。セブン-イレブンの本気度を感じる展開です。

ただし、コンビニの商圏は都市部や住宅地では半径300〜500m。郊外エリアだと1〜2kmが相場。どれだけニーズがあるかは不透明と言わざるを得ません。

コンビニは店舗数が飽和であるのに加え、コロナ禍でオフィスエリアが壊滅したので、店数を増やせない状態にある。宅配で少しでも日販を下支えしたい状況にあると言えるでしょう。

ドラッグストアがECに興味がない理由

EC化を急速に進めようという小売業界において、全くその動きが見えないのがドラッグストア業界です。それもそのはず、ドラッグストアはいま、ECなどの初期投資の大きなものに投資せずとも高いリターンを得られるフェーズにあるからです。

2020年度の市場規模は対前期比4.6%増の8兆363億円(JACDS)。食品を取り込み、お客の利便性と来店頻度を高めたドラッグストアにとって、いま必要なことはEC投資ではなく、よりお客の近くに出店すること。

有力各社は年3桁近い出店を行い、椅子取り合戦を強化中。国内店舗数が2万1000店を超えた今も市場規模は増え続けていますが、今後数年で飽和状態になることが予想されます。それは1店舗あたり人口が5000人を割り込むポイントが近づいているからです。

そうなったら、一気に成長鈍化するので、そこでようやくECに本腰を入れるということになると思います。その頃にはEC投資の方程式も確立している頃なので、効率的に参入できる反面、ドラッグストア商材と品揃えに独自性はないので、価格競争は必至。そう考えると収益性は高くないことが予想されるので、粗利率の高い医薬品の宅配など、コンビニに近いモデルを模索することになると思います。

主だった小売業態のEC対応のこれから

このようにリアル店舗の特性を考えると、スーパーマーケットもドラッグストアもコンビニエンスストアも店を起点にしたEC対応が今後もメーンのものとなりそうです。