11月から新たに日本のネット証券でも購入できるようになったETFにQYLG(グローバルX NASDAQ100・カバード・コール 50 ETF)があります。QYLD(グローバルX NASDAQ100・カバード・コール ETF)と似たお名前のこのETF、QYLDでは不満だったある点を解消した面白いETFです。QYLGの概要と特徴、メリット、デメリット、リスク、そして買い方に至るまでを解説していきます。

高配当と高リターンを両立するQYLGとは

大人気の超高配当ETF、QYLD。このQYLDと同様、ナスダック100指数をターゲットにカバード・コール戦略を行い利益を積み上げるのが今回紹介するQYLGです。

ご存知ナスダック100は、ナスダック市場上場銘柄のうち、金融セクターを除く上位100銘柄の時価総額を加重平均して算出した指数。このナスダック100指数に連動するETFとしては、こちらも超大人気のETF、QQQ(インベスコQQQトラスト・シリーズ1)があります。

そのため、当然のことながらQYLGも、QQQ、QYLDと構成銘柄は一緒です。

QQQについては以下の記事をご覧ください。 日本では米株ETFというとVOOやVTIが人気です。総資産高上位ETFなのでもちろんアメリカでも人気のETFです。ただ資金のネット流入量でみてみると違う側面も出てきます。ETF.comが発表している「 ... 続きを見る

最強のETF?いまインベスコQQQに資金が流入する理由といまから買うべきではない理由 5年のリターンは平均25%

また、QYLDについては、以下の記事をご覧ください。基本的に今回解説するQYLGは、QYLDの「亜種」とも言えるETF。QYLDの仕組みをまず理解してから、QYLGの詳細について読んだ方が、話は早いです。 今回は、超高配当(正確には分配)ETFとして知られるグローバルX NASDAQ100・カバード・コールETF(ティッカーシンボル:QYLD)を取り上げます。分配利回り11.5%(2022年8月14日時 ... 続きを見る

超高配当に騙されるな!QYLDの仕組み、リスク、VYMとの比較、買い方を徹底解説!

QYLGの概要とは

以下が、QYLGの上位10銘柄の最新構成比(21年12月10日時点)です。

| 1 | アップル | 12.38% |

| 2 | マイクロソフト | 10.73% |

| 3 | アマゾン | 7.54% |

| 4 | テスラ | 5.35% |

| 5 | エヌピディア | 4.97% |

| 6 | アルファベットC | 4.12% |

| 7 | アルファベットA | 3.78% |

| 8 | メタ | 3.37% |

| 9 | アドビ | 1.96% |

| 10 | ネットフリックス | 1.76% |

| 10銘柄計 | 55.96% |

これは、QYLDと全く同じです。

次に、QYLDと比較したQYLGの概要を見ていきます。

| QYLG | QYLD | |

| 銘柄数 | 103 | 103 |

| ファンド総資産(10億ドル) | $0.05 | $5.6 |

| 上位10銘柄構成比 | 55.96% | 55.96% |

| 経費率 | 0.60% | 0.60% |

| 直近配当利回り(税込) | 5.61% | 11.58% |

| 年間平均リターン(1年) | 21.67% | 11.95% |

| 年間平均リターン(3年) | - | 10.34% |

| 年間平均リターン(5年) | - | 11.15% |

当然銘柄数も同じですが、経費率も同じ0.6%です。一方、大きく異なるのが年間配当利回りと年間リターン。

QYLGはスタートしてからまだ1年ちょっとと若いETF(設定は20年9月18日)のため3年、5年平均の実績がありません。

それでも、QYLDと比べればその違いは明らかです。配当利回りがQYLDの約半分の5.61%に抑えられている一方で、年平均リターンは21.67%と約2倍の水準なのです。

QYLGはどんなETFなのか?カバード・コールとは

では、QYLGは一体どんなETFなのでしょうか。

ここで、改めてカバード・コールについて説明します。カバード・コールはコールオプション の一種です。

詳細な説明はすでに上の方で説明したQYLDのページを読んでください。ここではオプションの基本が分かっているものとして、まずはコールオプション について、「オプションの買い手」と「売り手」に分けて説明します。

コールオプションの買い手は、価格が上がることを予想し、実際に価格が上がったとき上限なしに利益を得られる代わりに、オプション購入代金を売り手に支払うものです。

一方コールオプションの売り手は、価格が公使価格を上回った時は、損失が無限大となる一方、オプション販売代金を手にすることができます。

「カバード・コール」は、現物資産を保有しているのが特徴。現物資産が公使価格を上回った時に、保有資産を権利行使価格で売却できるため、損失が無限大とはならないのです。

したがって、権利行使価格以上の値上がり益を放棄する代わりに、オプションプレミアム(オプション販売手数料)を受け取るのがカバード・コール戦略というわけです。

カバード・コールの特徴を改めて説明すると、以下の3パターンとなります。

カバード・コールの特徴

1 株価が行使価格を上回ったとき、値上がり益を放棄する代わりに、オプションプレミアムで利益を積み上げる

2 株価が行使価格内で上がったとき、値上がり益を全て得られ、さらにオプションプレミアムも獲得できる

3 株価が下がった時は下がった分だけ損失が拡大するが、オプションプレミアム販売分だけ、損失が軽減される

要はカバード・コールは、オプションを活用して、ボラティリティを積極的にコントロールして和らげようという戦略です。

カバード・コール「50」って何だ?

いよいよQYLGとQYLDの違いに迫ります。両者の違いは、名称の上ではカバード・コール 50の「50」がついているかどうか。そしてこの「50」が2つの違いを言い当てています。

QYLDはフルカバーしている一方で、QYLGは対応する同一指数の50%をコール・オプションで売却するものだからです。

つまり、QYLGは保有資産の50%に相当する分をカバードコールの対象にしつつ、それ以外は普通にナスダック100を運用していると考えられます。

カバード・コール50の本質はまさかの・・・

それっともしかして??、え、まさか??

勘が良い人は気づいたかもしれません。

ご想像の通りです。QYLDとQQQを半分ずつ買えば事足りてしまうんです。

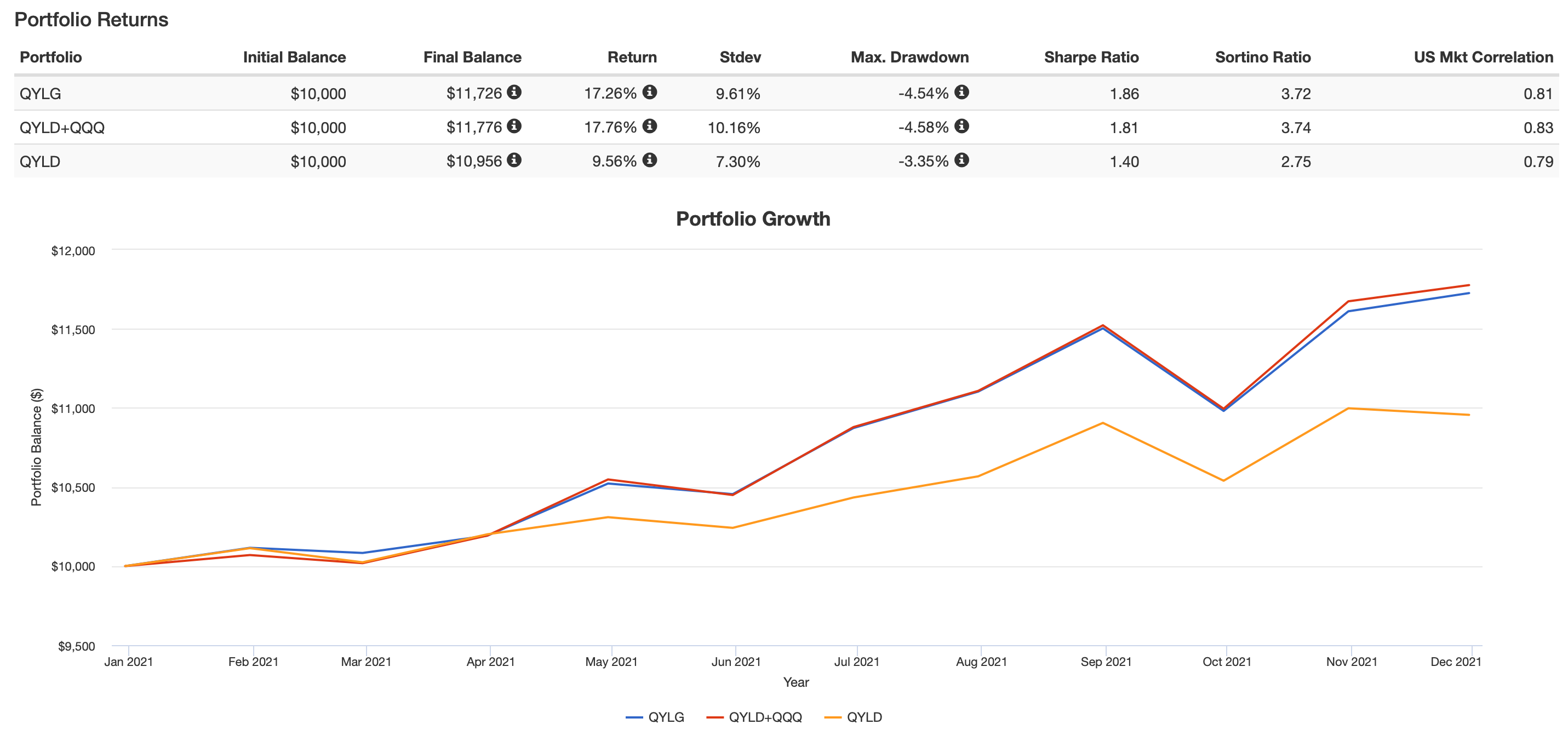

実際、Portfolio Visualizerを使って、QQQとQYLDの割合を50:50にして、擬似QYLGを作り、これをQYLGと比べたところ、ほぼ同じ結果となりました。

QYLDとQQQを半々で保有するとQYLG状態になる

実際運用する分には、両者の値上がり幅が違うのでアセットアロケーションをし続けるのは面倒だと思います。が、あまり細かいことを気にせず、QQQとQYLDを同額ずつ買っていけば、QYLGになっているというわけです。

一方で、QQQの経費率は0.2%ですから、QYLD+QQQの経費率は0.4%となります。QYLGよりも0.2%ポイント低いわけなので、面倒さと相殺できるかどうかがポイントになるでしょう。

では、QYLGは買うべきか?

このように考えると、あえてQYLGを買わずとも、QQQ+QYLD作戦で事足りると私は思います。

ただ、「2つを買うのが面倒」「ポートフォリオをシンプルにしたい」「株価が高止まりしたり急騰が多いQQQは、値下がり時に買いたいので、心理的には定期的に買いにくい」といった人もいるでしょうから、その場合は、QYLGだけを買うというのも良いと思います。

いずれにせよ、年間20%のリターン、うち5.6%の配当利回りを得られる(2021年)QYLGのコンセプトはとても素晴らしいと私は思います。実際にその銘柄を買っても良いし、そのコンセプトだけ拝借するのも良いと思います。

私も定期的にQYLDとQQQを買っているので、擬似QYLG戦略を進めていきたいと思っています。