米国株式はテーパリングを控えその発表がなされるまで読みにくい展開が続きます。国内株式もその影響を受けるので、今後はキャピタルゲイン利回りよりもインカムゲイン利回りが重視される買い方に注目する人が増えると思います。そうなると分配金利回りの高いREIT(上場不動産投資信託)が選択肢の一つとなります。そこにマネーが流れるとさらに株価上昇の可能性も見えてきます。

ということで今回は、J-REIT(Jリート)をターゲットにするETFをテーマにします。

JリートETFを今買うべき理由と買い方

すでにREITの特徴や種類については以下の記事で詳細に解説していますので、REITについてあまりご存知ない方はまずはこちらをご覧ください。

-

-

オワコンじゃなかった!コロナ後のREIT投資法を解説 明るい未来は物流型だけじゃない

通りすがりの無職投資家J-REIT(不動産投資信託)って結局コロナでオワコンじゃない?物流以外ヤバいでしょ。頼みの綱の分配金も下げざるを得ないよね というわけで、今回はこの疑問についてお答えします。R ...

続きを見る

REIT ETFとは

REITは上場不動産投資信託のことです。その投資信託を複数集めてさらに上場したのがETF(上場投資信託)ということになります。字面だけを見ると屋上に屋を重ねているようでわかりにくいですが、要は、複数の不動産施設を取得・運用している不動産投資法人に複数投資しているETFと考えればわかりやすいのではないでしょうか。

REITをめぐる状況

Jリート(J-REIT)の市場規模は、2001年の2銘柄からスタートして、現在61銘柄、17.4兆円となっています。コロナショック直前の2020年3月には64銘柄ありましたが、その間3つの投資法人が上場廃止しています。

いずれも他の投資法人との合併がその理由で、例えばMCUBS MidCity投資法人は同じ三菱系の日本リテールファンド投資法人と合併し、日本都市ファンド法人に名前を変えています。

また、現在、スターウッド・キャピタル・グループがインベスコ・オフィス・ジェイリート投資法人にTOB(敵対的買収)をかけており、もしこれが成立すれば、さらにJ-REIT数は一社減ることになります(TOBが成立すると、インベスコは不動産投資の私募ファンドになる見込みです)。

一方、6月22日には静岡中心に東海エリアの物件を取得していく東海道リート法人が新規上場予定です。

このようにそれなりに動きのあるJ-REIT業界ですが、コロナショックによる投資法人の清算や解散はまだありません。ただ需要が蒸発したホテル系のREITは大幅減益や赤字転落を余儀なくされています。例えばホテル系のジャパンホテルリート投資法人とインヴィンシブル投資法人はそれぞれ分配利回りが0.39%と0.51%です。REITは利益のほとんどを分配金に回すために高配当なのです。しかし、そもそも利益が上がらないのでは分配することもできず、インヴィンシブルに至っては赤字であるにもかかわらず分配することを表明、タコ足配当となっています。

Jリートではなく Jリート ETFを買う理由

インヴィンシブルに関しては書きたいことはたくさんありますがこれは後で別に書くとして、大事なことは1つのREITが危機的状況になったとしてもREIT ETFは分散されているからリスクが抑えられるという点です。

一方でアップサイドリスク(大きな株価上昇機会)も失うことになります。不動産投資に限らず、1つのセクターに属する企業が総じて絶好調ということは、この成熟社会においては、

- 例外的な新興市場

- コロナショック後の資金がジャブジャブに余る金融相場

- 特定の産業を保護する政策が導入されている

などの要因がない限りはありません。

勝ち組と負け組が存在するわけです。勝ち組をわかっているなら、そこに投資した方がREITの場合も効率が良いです。一方でそうした清濁合わせ呑んだ上で、マーケットが成長することに投資するのがETFの本質だと思います。

16銘柄あるJリート ETFの種類

国内REITを対象にしたETFとして16銘柄あります。この16本のETFでJリートマーケット全体の約1割、1.8兆円の純資産総額となっています。Jリート市場全体の伸びよりもETFの伸びの方が高いので、これも株式市場全体と同じですが、インデックス投資がマーケット全体を牽引している一例でもあります。

https://j-reit.jp/よりかぶうさ 作成

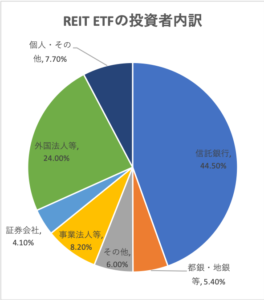

そして左図を見て分かる通り、JリートのETFを買っている人の9割以上が機関投資家です。そして最大勢力である信託銀行には日銀も含まれます。日銀が買い支えているのJリート ETFということです。多くの機関投資家は、ゼロ金利局面のいま、株価の値上がりよりも、安定的かつ株式よりも総じて高い年間分配利回りを魅力に投資しています。したがって、コロナショックのような資金が急に逃げていく局面を除くとボラティリティが低いという特徴がJリート市場全体にあります(コロナショックの時は、株式市場以上のボラティリティでした)。

どういうETFなのかを大きく、ベンチマーク指数別に見ていきましょう。

東証REIT指数連動

まず東証REIT指数連動型ETFです。これは17兆円のJリート市場全体に投資するETFで、対象銘柄は61。下図のように全てで10本あります。

| コード | 銘柄 | 信託報酬 | 売買単位 |

| 1343 | NEXT FUNDS 東証REIT指数連動型上場投信 | 0.320% | 10 |

| 1345 | 上場インデックスファンドJリート | 0.300% | 100 |

| 1597 | MAXIS Jリート上場投信 | 0.250% | 10 |

| 1595 | NZAM上場投信東証REIT指数 | 0.248% | 10 |

| 1398 | SMDAM東証REIT指数上場投信 | 0.220% | 10 |

| 1476 | iシェアーズコア JリートETF | 0.160% | 1 |

| 1488 | ダイワ上場投信 東証REIT指数 | 0.155% | 10 |

| 2552 | 上場インデックスファンドJリート ミニ | 0.245% | 1 |

| 2555 | 東証REIT ETF | 0.245% | 10 |

| 2556 | One ETF 東証REIT ETF | 0.155% | 10 |

はっきり言ってベンチマークする指数が同じなので、どれも似たり寄ったり。出来高がそれなりにあって、かつ信託報酬手数料が低めのものを選べば問題ありません。分配金利回りも現在の株価だと3%前後です。小口から買いたい人は売買単価が1口から購入可能なiシェアーズコア JリートETF、上場インデックスファンドJリート ミニが良いと思います。

ただし、国内株式の場合は現物手数料が5万円まで一律55円(税込、楽天証券の場合)などですから、あまり小さい単元で細かく買っていても手数料負けとなってしまいます。

| リターン | NEXT FUNDS 東証REIT指数連動型上場投信 | NEXT FUNDS 日経225連動型上場投信 |

| 過去1ヶ月 | 0.70% | 0.20% |

| 過去3ヶ月 | 8.10% | 0.20% |

| 過去6ヶ月 | 25.10% | 10.00% |

| 過去1年 | 26.70% | 33.80% |

| 過去3年 | 33.60% | 37.00% |

ここで東証REIT指数と日経平均をそれぞれベンチマークとするETFのリターンについて見ていきたいと思います(いずれも配当を自動再投資、以下同)。その結果、過去1年以上については日経平均の方がパフォーマンスが良く、直近1ヶ月、3ヶ月、6ヶ月ではいずれも東証REIT指数がアウトパフォームしていることがわかりました。日経平均は3月をピークに値上がりしにくい状況になってますので、このREITのパフォーマンスには惹かれるものがあります。

東証REIT Core指数

次がJリートのうち、時価総額の大きなREITで構成される、東証REIT Core指数。組み入れ銘柄数は29です。

ETFは以下の3つがあります。こちらもどれを選んでも本当に一緒です。

| コード | 銘柄 | 信託報酬 | 売買単位 | 分配利回り |

| 2517 | MAXIS Jリート・コア上場投信 | 0.25% | 10 | 3.01% |

| 2527 | NZAM上場投信東証REIT Core指数 | 0.24% | 10 | 2.93% |

| 2528 | ダイワ上場投信 東証REIT Core指数 | 0.20% | 10 | 2.89% |

以下の東証REIT Core指数組入比率上位5社を見ると、先ほど悪い意味で話題にしたインヴィンシブルが堂々比率2位に入っているのが分かります。とても影響力が大きい銘柄なのです。

| 構成順位 | コード | 銘柄名 | ウェイト |

| 1 | 8953 | 日本都市ファンド投資法人 | 3.90% |

| 2 | 8963 | インヴィンシブル投資法人 | 3.87% |

| 3 | 8955 | 日本プライムリアルティ投資法人 | 3.86% |

| 4 | 8956 | プレミア投資法人 | 3.79% |

| 5 | 8976 | 大和証券オフィス投資法人 | 3.73% |

そのため、東証REIT指数と比べたパフォーマンスは落ちるんじゃないかと考えますが、実は違います。

| リターン | NEXT FUNDS 東証REIT指数連動型上場投信 | NZAM 上場投信 東証REIT Core指数 |

| 過去1ヶ月 | 0.70% | 0.87% |

| 過去3ヶ月 | 8.10% | 7.66% |

| 過去6ヶ月 | 25.10% | 25.71% |

| 過去1年 | 26.70% | 28.31% |

| 過去3年 | 33.60% | - |

上図を見る限り、リターンはほぼ同じです。時価総額の大きいREITの方がいい物件を抑えているというのもあるので、問題児が中にあったとしてもそのマイナスを相殺できるのです。

単体でインヴィンシブルを買うのは怖くてもこの程度の比率ならアップサイドを信じてCoreを買うのもいいかもしれません(とはいえ、ポートフォリオ全体の影響度など知れたレベルです。所詮1/29なので)。

そのように考えると、東証REITを買っても東証Coreを買ってもどちらでもいいということになります。

野村高利回りJリート指数

次が野村高利回りJリート指数。野村証券の説明によると以下の通りになっています。

国内金融商品取引所に上場する全ての不動産投資信託の中から、予想分配金利回りの高い銘柄を組み入れた非時価総額加重型の指数です。本指数の構成銘柄の組入ウエイトは、「予想分配金利回りスコア×時価総額」に比例して決められます(個別銘柄のウエイトの上限は5%)

該当するETFはMAXIS 高利回りJリート上場投信ただ1つです。

| コード | 銘柄 | 信託報酬 | 売買単位 | 分配利回り |

| 1660 | MAXIS高利回りJリート | 0.250% | 1 | 3.19% |

組み入れ銘柄数は40と思ったよりも多いですが、ウエイトの傾斜が激しいことが特徴です。以下が上位5銘柄です。

| 構成順位 | コード | 銘柄名 | ウェイト |

| 1 | 8953 | 日本都市ファンド投資法人 | 8.30% |

| 2 | 8954 | オリックス不動産投資法人 | 5.18% |

| 3 | 8985 | ジャパン・ホテル・リート投資法人 | 5.09% |

| 4 | 8960 | ユナイテッド・アーバン投資法人 | 4.71% |

| 5 | 3462 | 野村不動産マスターファンド投資法人 | 4.58% |

野村の説明では上限は5%とあるのですが、1位の日本都市ファンド投資法人は8.3%もあります。これはどういうことなんでしょうね。ウエイトの上限が変わったのでしょうか?

一方最も組入比率が低いのが森トラストの0.43%となっています。

リターンを見てみると、過去3ヶ月では他のREIT指数とほぼ一緒ですが、直近1ヶ月、過去1年、3年といずれも他の指数を大きく上回っています。

| リターン | MAXIS 高利回りJリート上場投信 | NEXT FUNDS 東証REIT指数連動型上場投信 |

| 過去1ヶ月 | 1.50% | 0.70% |

| 過去3ヶ月 | 8.60% | 8.10% |

| 過去6ヶ月 | 30.50% | 25.10% |

| 過去1年 | 38.80% | 26.70% |

| 過去3年 | 44.70% | 33.60% |

信託報酬も0.25%とREIT系ETFの中ではそこまで高くないので、面白いETFじゃないかと思います。

東証REIT物流フォーカス指数

東証REIT物流フォーカス指数は、物流施設への投資に特化したREITで構成された指数です。対象銘柄は16。これと連動したETFは、グローバルX ロジスティクス・J-REIT ETF、ただ1つです。

| コード | 銘柄 | 信託報酬 | 売買単位 | 分配利回り |

| 2656 | グローバルX ロジスティクス・J-REIT ETF | 0.275% | 1 | 1.87% |

最も組入比率が高いのがGLP投資法人で20%超。上位4銘柄で6割を超えます。

こちらのETFは私も保有していますが、派手な値動きはないけど気づいたら少しずつ上がっている銘柄です。上がり幅はだいぶ小幅です。かつ、2ヶ月に1回少しずつ分配してくれるETFなので、案外安定しており、持っていて損はない銘柄かなと思います。

| リターン | グローバルX ロジスティクス・J-REIT ETF | NEXT FUNDS 東証REIT指数連動型上場投信 |

| 過去1ヶ月 | 3.60% | 0.70% |

| 過去3ヶ月 | 16.97% | 8.10% |

| 過去6ヶ月 | 19.11% | 25.10% |

| 過去1年 | - | 26.70% |

| 過去3年 | - | 33.60% |

物流の需要は今後も国内で増え続ける一方ですので、食いっぱぐれることはない、需給のバランスも供給サイドが強い業界です。すでに価格は高いので短期間で大きなアップサイドは見込づらいですが、着実な分配金と少しずつ上がる株価は励みになると思います。ただ、分配金利回りは1.87%と、他のREIT ETFと比べると低い点は留意してください。

日経ESGーREIT指数

最後が日経ESGーREIT指数です。これは20年7月より日経新聞社が公表したものです。これと連動したETFは、上場インデックスファンド日経ESGリートになります。

| コード | 銘柄 | 信託報酬 | 売買単位 | 分配利回り |

| 2566 | 上場インデックスファンド日経ESGリート | 0.150% | 10 | 2.89% |

ESGと業績の間に正の関連性は見出されていないので、現時点ではこの指数を評価することは遠慮しておきます。かつ、REITに関しては時価総額が大きいほどESGに関する評価点が高い傾向があり、東証REIT指数とほぼ同じ実績のため、この指数の現在の到達点としては不透明だと思っています。

とはいえ、世界の機関投資家の間で、ESGは重要な決定要因になりつつあります。また、信託報酬手数料が0.15%と低いのもポイントが高いです。

Jリート ETFはリターンも値上がりも魅力的でポートフォリオに加えたい

このようにJリート ETFを見てきましたが、基本的には高い分配利回りがあるので比較的値段が高い局面でも安心して買うことができます。平時は大きく価格が落ちないのもREITの特徴です。

また、今後のテーパリングとその後の日本株への影響を考えて、あまり株式に入れておきたくないという人もいるでしょう。けれども、それがいつ来るかわからないのにキャシュポジションを積み上げすぎると機会ロスになります。

こういう人は、ある一定割合をJリートのETFに入れておくというのは一つの選択肢になると思います。

個人的にはJリートはあまり長期にわたって持つものではないというスタンスですが、向こう5〜6年は安定していると見ています。物流だけは、人口減少の中でもEC需要自体はEC化率の上昇に伴い増え続けるのでしばらくは需要が増え続けるため、長期を見越して持っても良いと思います。

また、5月末にゴールドマンサックスが日本の不動産投資を倍増させるニュースが出ました。これは海外先進国と比べてまだまだ日本の不動産の水準が低いことを意味します。物件の取得競争激化は業界にとって短期的にはネガティブですが、物件価格上昇は中期的にはREITの収益性拡大としてポジティブに跳ね返ってくるので、業界にとっては良いことだと思います(テナントにとっては賃料値上がりで良くないですよね)。

以上、Jリート ETFには一定の条件付きで、投資妙味があると言えると思います。