株式投資アプリを運営する米ロビンフッド(Robinhood Markets, Inc. ティッカーシンボル:HOOD)が7月に上場を控えています。「手数料無料」でも利益を出す同社のビジネスモデルと戦略、そして危うさ、目論見書を通じた同社の直近経営指標などを分析して、今後の展開を解説していきたいと思います。コロナの巣篭もり期に市民権を得て躍進したロビンフッド。2020年度は当期純利益で黒字を確保しており、今後の成長期待も極めて大きいです。

7月、IPOするロビンフッド

ロビンフッドとは

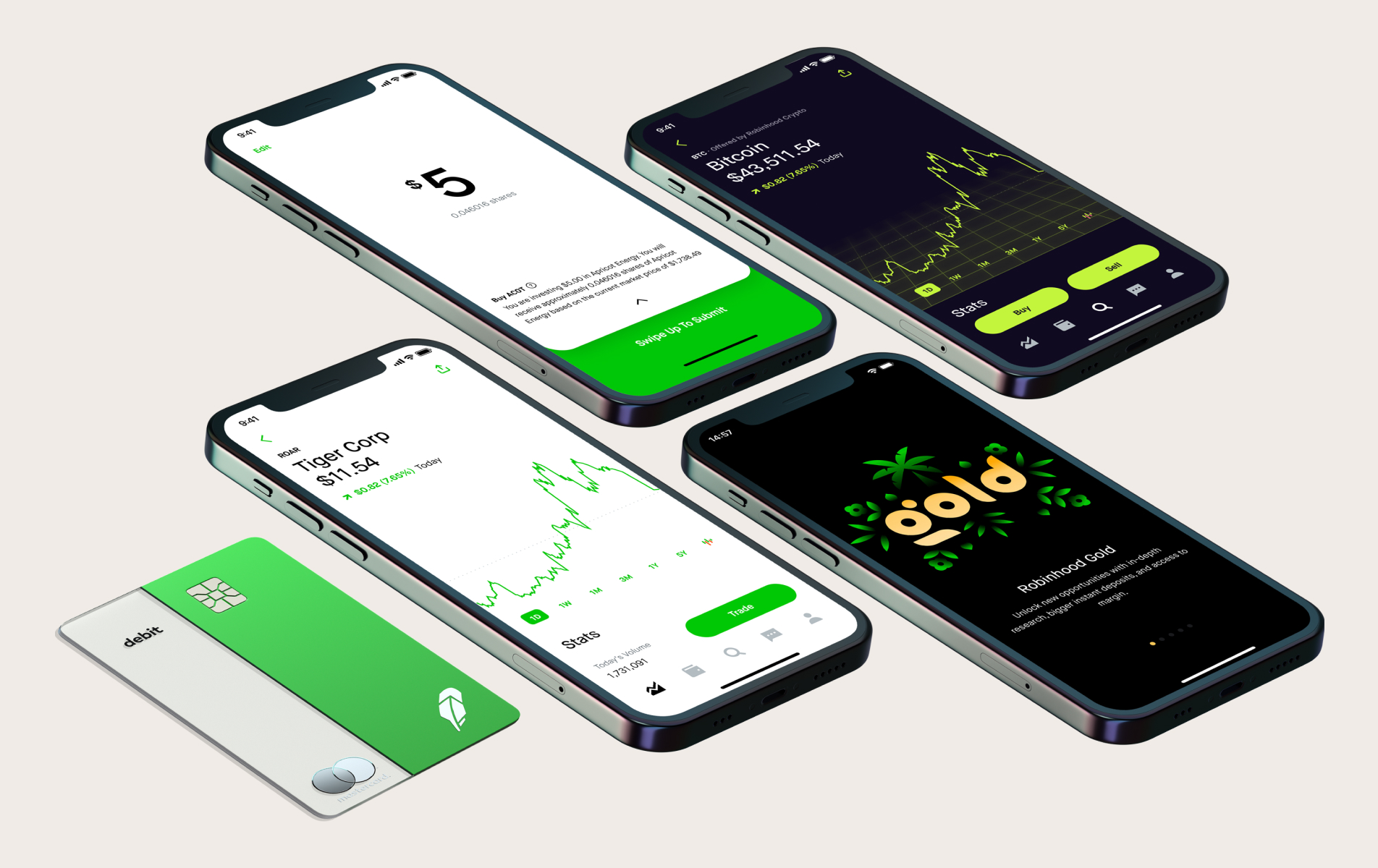

株式投資アプリを運営するロビンフッドは2013年、スタンフォード大学でルームメイトだったブラッド・テネフとバイジュ・バット(共同創業者、共同代表)の2名によって2013年、設立されました。ベータ版の配布を経て、2015年に正式版をリリース。2018年からはビットコインなどの暗号資産取引もスタートしました。

手数料無料で躍進

ロビンフッドが脚光を浴び、急速にユーザー数が増えたのは、これまでにない画期的な手法を採ったためです。その手法とは、「取引手数料無料」。貧富の差にかかわらず「すべての人に株取引を」をコンセプトに掲げ、ビジネスを始めたのです。

これまで米国のオンライン証券では7〜10ドルの手数料を支払うことが一般的でした。これを「無料化」することで、膨大な数のユーザーを獲得しました。とくにスマホを使ってのトレードとの親和性が強く、経済的にあまり恵まれていないミレニアル層から強い支持を受けたのです。暗号資産の取引手数料も無料です。

ロビンフッドの目論見書によれば、2019年のユーザー数は510万人で、翌2020年には1250万人に跳ね上がりました。さらに2021年3月末時点での口座数を1800万人としていましたので、物凄いペースで新規ユーザーを獲得していることがわかります。

もちろん、2020年6月以降続く株式マーケットの金融相場、同年10月以降急騰がスタートしたビットコインなどの暗号資産取引の活発化の恩恵を最大限に利用した格好です。

このことからわかるようにロビンフッドは、少額しか投資資金を持たない人でも利益を得られるよう手数料無料とすることで、株取引を行う人の裾野をグッと広げることに成功したのです。

ロビンフッド、儲けのカラクリ

通常、証券会社は売買時に手数料を課すことで利益を得ます。ビットコインなどの暗号資産の場合は、売買スプレッドが取引所の利益となります。

ではロビンフッドは手数料なしでどのように利益を出しているのでしょうか。

手数料なしで利益を得る方法、それが高速取引業者(ハイ・フリークエンシー・トレーディング、HFT)からのリベートです。

HFTは、1秒間に数千回の取引を行い、市場のわずかな売り買いの差をついて(アビトラージ)、薄利で売買を繰り返すことで利益を積み上げます。例えば市場価格100ドルの時、100ドルの成り行き買いが出ていた場合、HFCは持ち前のスピードで先回りして100ドルで購入し、今度は100.5ドルで売りを出して100ドルの成り行き注文をした人が約定すると言う流れです。一般参加者からしてみたら、100ドルの売り注文を見たから成り行きで買いを入れた(=100ドルで約定できるはず)のに、その売り注文は先回りされてすでになくなっていて100.5ドルで買う羽目になったと言うわけです。

ロビンフッドの話に戻ると、ロビンフッドはHFTに対して、顧客の注文データを渡す代わりにリベートを受け取っていたのです。これをPFOF(ペイメント・フォー・オーダー・フロー)と言います。当然HFTはその注文を先回りして鞘取りをしますからそれで莫大な利益を上げることができます。ロビンフッドとHFTがそのようにして利益を儲けていた一方で、ロビンフッドの顧客は知らないうちに約定価格が悪化していたというわけです。

SECによる6500万ドルの制裁金支払い命令

HFTに顧客の注文情報を売却すること自体は実は違法でもなんでもありません。しかし、ロビンフッドはそのことを顧客に開示せず隠してきました。そのため、顧客を欺いていたとして、SECは2020年12月、6500万ドルの制裁金をロビンフッドに課しました。

2021年、ロビンフッドの急成長

ロビンフッドの2021年1〜3月期のユーザー数は前述したように1800万人でした。これは対前年同期比約2.5倍という水準です。

ロイターによると、ロビンフッドの証券取引アプリダウンロード数は、2021年1月最終週に210万件と、対前週比で394%急拡大し、他の競合アプリのダウンロード件数も上回ったことがわかっています。

この週は、ゲーム販売店を展開するゲームストップなど、急騰していた一部銘柄の取引を制限していました。個人投資家を犠牲にするものだという批判が一部から上がっていたものの、その試練の週に過去最大ともいえる急成長を果たしたのです。これにより、逆に証券アプリ業界で圧倒的な地位を得るという見方が強まりました。

コロナウイルス感染拡大に伴うロックダウン、学校閉鎖とオンライン授業化、仕事のテレワーク化および失業により、若年層を中心に巣篭もり消費が米国でも盛んになりました。その間、失業給付金やコロナウイルス対策給付金などが配られ、それらを資金に若者の間で金融取引が盛んになりました。このニーズをうまく捉えて成長したというわけです。

ロビンフッドの業績 収益構造

次に目論見書からロビンフッドの業績推移を見てみます(単位1000ドル)。

| 項目 | 2019 | 2020 | 対前期比 |

| 総収入 | $277,533 | $958,807 | 345% |

| 1委託売買 | $45,459 | $111,083 | 244% |

| 2技術開発 | $94,932 | $215,630 | 227% |

| 3オペレーション | $33,869 | $137,905 | 407% |

| 4マーケティング | $124,699 | $185,741 | 149% |

| 5一般管理費 | $85,504 | $294,694 | 345% |

| 営業費用(1~5の計) | $384,463 | $945,053 | 246% |

| 税前利益 | ($107,587) | $13,830 | - |

| 当期純利益 | ($106,569) | $7,449 | - |

まず2019年度と2020年度を見てみると、総収入が345.5%と急成長している一方で、一般管理費などを含めた営業費用の伸びは245.8%に留まっています。取引額に応じて発生するオペレーション費用や販売管理費は営業収入の伸びと同規模の伸びを示していますが、それ以外の項目の伸び率は総収入の伸びと比べて低く、特にマーケティング費用はさほど増えていません。

一方でこの間、口座数は510万(19年度)から1250万(20年度)へと約2.5倍ユーザー数を増やしているので、特に利益を残すためにあえてマーケティング費用を削ったとも思えません。

またこれまで赤字でしたが20年度は当期純利益で7.5億ドルの黒字を計上、総収入に占める経常利益の比率はわずか0.8%ですが、黒字化したという点は極めてポジティブだと思います。

四半期でもプラスに転じたEBITDA

ここで注目したいのが、キャッシュベースでの儲けを示すEBITDA(税・利払い・減価償却費前利益)の推移です。

| 2019通期 | 2020 1Q | 2020通期 | 2021 1Q | |

| EBITDA | ($74,485) | $46,944 | $154,580 | $114,771 |

2019年度は7450万ドルの赤字でしたが、20年度は第一四半期(20年1〜3月の3ヶ月間)で既に黒字、20年度も通期で1.5億ドルの黒字、21年度は第1四半期(21年1〜3月の3ヶ月間)だけで1.1億ドルの黒字となっています。

減価償却費はキャッシュアウトを伴わない会計上の経費ですから、実態ベースとして、ロビンフッドのキャッシュを稼ぐ力は年々増大していることがわかります。

ロビンフッドの今後

急成長とともに収益面でも明るい兆しが見えているロビンフッドですが、多くの問題を抱えるのも事実です。ロビンフッドは6月、SECから今度は約7000万ドルの制裁金を課されました。

これは顧客に対して、誤った債務の金額を提示したこと(それによって自殺した顧客がいた)、オプション取引で資格のない顧客に対して取引を提供したこと、大規模なシステム障害により顧客に損害を与えたこと、などが理由です。

急増するユーザー数とトラフィックに対してシステムが追いついていないという弊害も現れているように見えます。IPOで得た資金を技術開発へのさらなる大規模投資に費やすことが必要だと思います。

また、わずか半年の間に2回の制裁金という事実は、ロビンフッドに対する顧客の信頼を失わせるリスクもあるでしょう。

空前の株高と、ファンドの空売り銘柄を一斉に購入してファンドに壊滅的被害を与えるといった「ロビンフッダー」の活躍を背景にして、ロビンフッドに顧客が集まりましたが、こうした顧客が将来的にも長くロビンフッドのユーザーであり続ける保証はありません。株式市場や暗号資産市場の冷え込み、あるいはロビンフッダーに対するなんらかの規制などを機に、潮目は変わる可能性もあるでしょう。

IPO市場の民主化に挑むロビンフッド

自らを壮大な実践の場に

ロビンフッドは5月、個人投資家が公募価格でIPO株を購入できるサービスを立ち上げています。これまでは機関投資家と一部の富裕層がメーンだったので、個人投資家のための枠をロビンフッドが確保するということです。とはいえ、その銘柄はロビンフッドに決定権はないようで、パートナー企業が選んだものになるようです。

こうした、株取引の民主化、IPO取引の民主化を推し進めるロビンフッドですので、当然、自らのIPOも個人投資家が多く購入できるよう割当する考えです。

ウォールストリートジャーナルによると、最大で35%を個人投資家に割り当てるとしています。

これは、現在空前のペースでIPO銘柄に資金が流れているアメリカの株式マーケットにおいて、個人投資家のマネーを引き入れる大きな機会であるといえ、ロビンフッドが自らを使って壮大なIPOマーケット自由化の実験の場とも言えるかもしれません。

この点については投資家は拍手喝采を送るべきですが、一方で懸念もあります。上場後多くのミーム株(流行の株)のように、株価が実力以上に高騰し弄ばれるといった懸念です。

いずれにせよロビンフッドは自らを使って、IPO市場に風穴を開けようとしています。そのこと自体が、株式市場の裾野拡大に寄与することは間違いなく、ひいてはそれがユーザー数の拡大という形でロビンフッドに帰ってくるのではないでしょうか。このシナリオにリスクはありますが、ロビンフッドのIPOに参加するのはとても面白いと思いますし、今後の株価の上昇期待という意味でもすごく興味深いといえます。