今回はヘルスケアセクターの代表ETF、XLV(ヘルスケア・セレクト・セクター SPDR ファンド)を徹底分析します。ヘルスケアセクターに投資するメリット、その中でXLVに投資する理由、構成銘柄、配当、株価、今後の買い方売り方を詳しく解説します。

ヘルスケアセクターにチャンスの理由

遅れていた回復、いよいよ反転

2021年10月中旬以降、米国株が大きく回復するなか、戻りが遅れているのがバイオテクノロジー・ヘルスケアセクターです。9月の1ヶ月間で8〜9ポイント程度も下落し、まだ回復途上にあります。金利が上昇するなかで金融株などが好調の一方、先行きが不安視されたハイテク銘柄も好決算を背景に大きく伸びたのでした。

ところがワクチン接種率上昇と治療薬開発などからいわゆるワクチン銘柄が下落するなど、マーケット全体から少し立ち遅れていました。そのヘルスケアセクターも手堅い市場環境と業績に支えられるかたちで大きく伸びてきました。

明らかな反転の動きが見えたことでヘルスケアセクターは買い時となっています。

セクターローテーションにおけるヘルスケアセクターの立ち位置

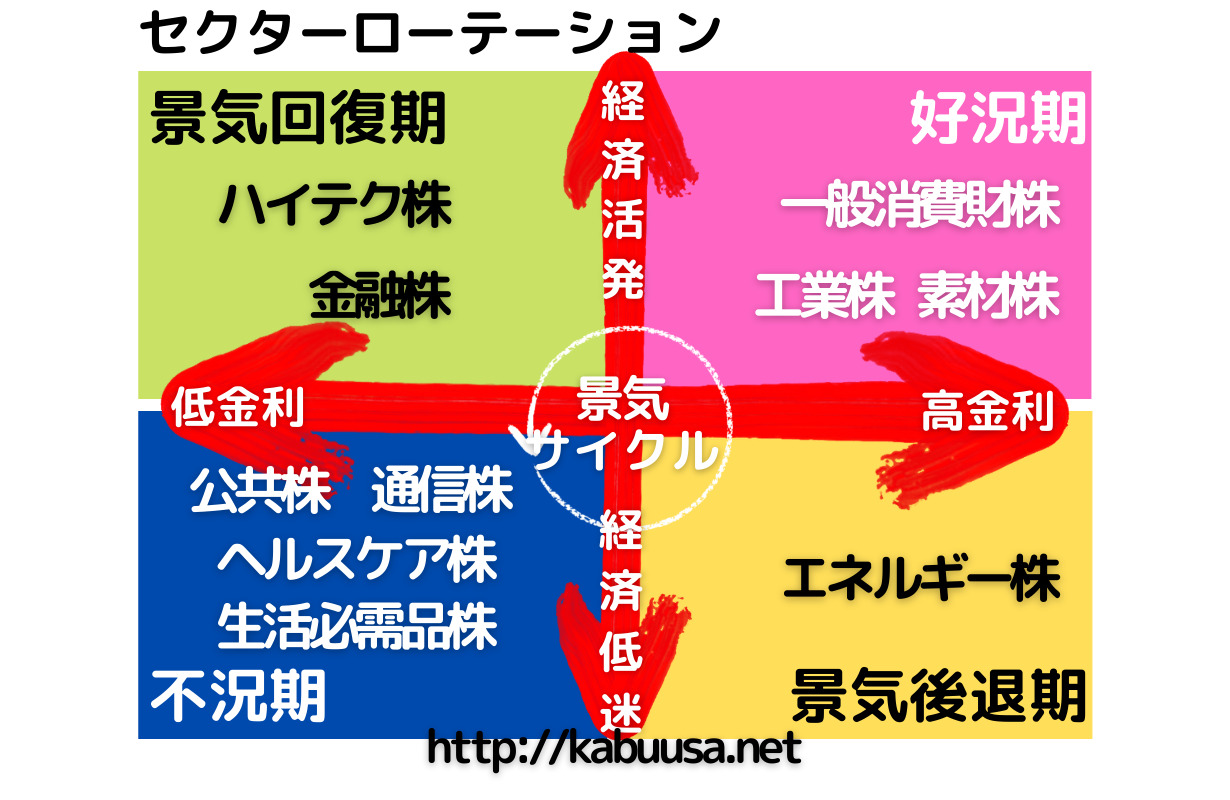

セクターローテーションにおけるヘルスケアセクターの立ち位置は下図の通りです。

セクターローテーションとヘルスケアセクターの立ち位置

ヘルスケアセクターは、好景気というよりは経済の減速が明らかになって金利も引き下げようという局面で底堅い強さを発揮します。これは一般的に景気の動きに左右されにくいためです。

ただし、「ヘルスケア×テクノロジー」という性格を持つ銘柄、バイオテクノロジーのような高成長銘柄も増えており、一昔前の保守的なイメージだけではなくなりつつあります。

世界の人口が爆増して、先端医療が受けられる人口が増えること、健康というメガトレンドに支えられて、ヘルスケアセクターは長期的に成長し続けると考えられます。

ヘルスケアセクターのより詳細な分析は以下をご覧ください。

-

-

ヘルスケアETF、今から投資すべき3つの理由 VHT、XLVの株価、構成銘柄、今後の展開を徹底比較!

2021年に入っても米国株は順調に成長を続けています。しかし夏以降、利上げの時期や回数の議論が活発化する中で、大きな調整局面を迎えることも考えられます。2022年以降は米国のGDP成長率は鈍化します( ...

続きを見る

ヘルスケアセクター上位64社にフォーカスするXLVとは

そうしたなかで、ヘルスケアセクターに投資できるETFには、

XLV(ヘルスケア・セレクト・セクター SPDR ファンド)

VHT(バンガード・ヘルスケア・ETF)

IXJ(iシェアーズ グローバル・ヘルスケア ETF)

があります。IXJは米国が中心ながら欧州や日本の製薬大手など世界に投資する銘柄ですが、ファンド総資産は大きくない。

VHTと比較してもXLVはファンド総資産が大きい銘柄で、かつ64銘柄に絞り込んでいる点が特徴です。つまり、時価総額が大きい企業にフォーカスしているわけです。

これは、中小型株の急成長の恩恵は得にくいです。その一方で、新薬開発競争の基本は研究開発費の極大化であることからM&A(合併・買収)によるシナジーが起こりやすい産業であることから、大手にフォーカスすることによる利益最大化の恩恵と安定性を得られる点がこのXLVの最大の強みとなっています。

XLVの上位10銘柄とその比率

VHTと比べた上位銘柄の構成比は以下の通り(XLVは21年10月20日、VHTは21年9月末時点)。

| 銘柄 | ティッカー | XLV | VHT |

| ジョンソン&ジョンソン | JNJ | 8.67% | 7.21% |

| ユナイテッド・ヘルスG | UNH | 8.25% | 6.25% |

| ファイザー | PFE | 4.83% | 4.08% |

| サーモフィッシャー・サイエンティフィック | TMO | 4.79% | 3.81% |

| アボット・ラボラトリー | ABT | 4.40% | 3.56% |

| メルク | MRK | 4.13% | 3.22% |

| ダナハー | DHR | 4.02% | 3.31% |

| イーライリリー | LLY | 3.89% | 3.19% |

| アッヴィ | ABBV | 3.85% | 3.23% |

| メドトロニック | MDT | 3.29% | 2.86% |

| 合計 | 50.12% | 40.72% |

上位10銘柄の構成比はXLVの方が10ポイント近く高く50%を占めます。

XLVのリターンは?VHTとどちらが高い?

気になるリターンを見てみると、

配当利回りは直近(XLVは21/10/20、VHTは21/09/30)で共に1.41%と同じ。

平均リターンはそれぞれ1年/3年/5年で以下の通りになっています。

| XLV | VHT | |

| 年間平均リターン(1年) | 22.37% | 23.61% |

| 年間平均リターン(3年) | 12.23% | 15.46% |

| 年間平均リターン(5年) | 13.98% | 16.10% |

3年、5年では比較的安定成長期が長かったことから、急成長銘柄を多く確保し、セクター自体の成長の恩恵にあずかれるVHTの後塵を拝する一方、マーケットが急成長しつつもボラティリティが高かった直近1年ではほぼ同じ成績を叩き出しています。大手企業の業績によりフォーカスしたXLVの安定感が示された格好じゃないかと思います。産業の新陳代謝は起こる一方で、大手企業がますます自社の企業の脅威となりうる存在を青田買いする傾向は高まるものと予想されるので、長期的には両者の差は小さくなっていくと私は見ています。

XLVの株価は?

XLVの株価を確認していきましょう。

XLVの株価推移(移動平均線は下から200・100・50・25日)

21年10月20日時点は130ドル。

21年年初の株価は113ドルでした。そこから3月、5〜6月の調整を挟みながらも8月までは基本上をめざして上がっていきいました。8月の136ドルをピークに、下がっては上がってのレンジを経て、9月一気に下降線を描き、一時124ドルまで落ち込みました。

その後、グズグズしていましたが、10月中旬に株式マーケットの潮目が変わったのに続いて上昇に転じた格好です。100日移動平均、25日移動平均を上に突破し、次は50日平均をさらにブレイクしようかという勢いです。

XLVの今後と買い方

XLVは今後、50日平均をブレイク後は、137円を上値抵抗線に試す展開が続くでしょう。そこでレンジに入るか、それともブレイクするか、そもそもその他のマーケット環境で下落するか?

いずれにせよ11月2日にテーパリングの開始がFRBによって宣言され、一時下落があったとしても、そう大きな下落とはならないことは過去の例が示しています。今回はサプライチェーン起点のインフレが続いていたことで、早期の金利上昇を念頭に置いたテーパリングの開始が投資家の間である程度覚悟がされていたと私は思います。したがって、市場はテーパリングを完全には織り込んでいないものの、大きな影響はないと見ています。

となると、大事なのはその後、そして中期的な視点です。

基本的には安定的な企業業績が続き、金利上昇後も緩やかに株価は上がり続けると考えます。金利上昇は途上国やその他の先進国に行っていたマネーを米国に呼び戻す効果があり、中期的にも米国株は引き続き上昇基調が続く(時折調整を挟むとしても)と思います。そのように考えると、XLVはいまが買い時であるとともに、引き続き買い場が続くと見ています。とはいえサプライチェーンリスク、コロナリスクには引き続き警戒が必要だとは思います。