投資をしているみなさんは、KPI(重要業績指標)を設定していますか?またその場合は、何に重きを置いているでしょうか?配当額でしょうか、年間利回りでしょうか、資産総額でしょうか。今回はこの点について考えていきたいと思います。

投資する上でゴールを設定していますか?

みなさんは投資する上でゴールは設定していますか?

ビジネスの世界ではKGI(重要目標達成指標)を設定して、その達成のための進捗管理をする指標としてKPIを設定している企業が多いのではないでしょうか。

投資のゴールは人それぞれだと思います。なぜならその人を取り巻く環境は千差万別であるだけでなく、人生観も多種多様だからです。ひとえに働き方だけをとっても、ある時点を境に一切働かずに生活していく完全FIREをめざす人もいれば、月5万円ぐらい稼いであとはのんびり暮らしたい人、はたまた70歳ぐらいまでバリバリ働き続けたい人、近い将来親の面倒をみることになるであろう人などさまざまです。もちろん途中で変化を余儀なくされる人もいるでしょう。そして、たくさん消費に回したいという人もいれば、質素な生活で十分という人もいます。

つまり、一人ひとりが自分のライフブランにあった投資目標を立てることが重要なのです。

なぜ目標設定が必要なのか?4つのご利益

ではなぜ目標設定が必要なのでしょうか?

①投資戦略を明確化する

1つは、目標が不明確だと投資戦略が曖昧なものになるからです。誰かが「●●が儲かる」と言えばそれに投資し、「いやいやこれからは●●だ」と聞けば、フラフラとそちらに手をだす。

その結果うまくいかなければ、その人たちのせいにして、せっかくの投資という良い習慣をやめてしまったり、また別のものを始めたりするわけですね。自分の進む道を明確化することが何よりも重要です。

②自分の行動に責任を持つようになる

2つ目は自分の行動に責任を持つようになるということです。いいことにせよ悪いことにせよあらゆる行動が、目標達成と紐づくわけですから、「いま、これをすべきか」「これを買うべきか」という判断をくだせるようになります。

③支出コントロールが自然と身につく

3つ目として、その結果、余計な支出を抑える行動に向かうことが期待できます。支出のコントロールが自然と身に付くということです(もちろん、莫大なキャッシュインフローを背景に投資も消費も全力投球のパワーカップルなどには当てはまらないです、が、投資に興味が向かうと基本的に消費は抑制される気がします)。

④目標達成に向けてモチベーション管理ができる

4つ目は、目標達成に向けてモチベーション管理ができるということです。これは目標達成に向けた行動を自然と人がするブルームの動機付け(モチベーション)理論の一つ、「期待理論」に裏付けられます(組織行動論で学ぶことの一つです)。

動機付けの強さは、「成果への期待値」と「報酬の魅力」の掛け合わせによって高まります。つまり、目標の報酬がとても魅力的で、かつ自身が達成可能な目標であれば、人はその達成に向けて頑張ることができるのです。

目標設定で、行動が変わる

投資で言えば、現在30歳の人が、目標報酬が年間500万円(税前)の不労所得が得られることを目標にしたとします。この場合、毎年240万円ずつ投資に回す(年間値上がり率0%、配当利回り6%、税払い後配当金を全額投資に回すと仮定)と22年目に達成することができます。その人の年収的に240万円という金額が無理なものでない場合、その人はどんな行動に移すでしょうか。

- 配当利回り6%が得られる投資先を決める。定期的に、より高い利回りが得られる投資先を探し出すようになる

- 毎月20万円を投資に回すことをKPIに設定し、その投資資金を確実に捻出できるよう支出のコントロールを始める。

それが時間とともに年間配当金が積み上がっていくと、さらに目標達成へのモチベーションが高まっていくことでしょう。今回の仮定ではあえてキャピタルゲインゼロ%に設定していますが、これが当然上振れが期待できますから、目標以上に進捗が良い場合、「成果への期待値」が高まることで、いっそうモチベーションが高まっていくわけです。

そのモチベーションを高めるために欠かせないことが、適切な進捗管理。具体的には、自分の資産の状況を月次、年次で管理して見える化することです。見える化の作業は面倒と思う人もいるかもしれませんが、一度フォーマットを決めてしまえば、あとは毎月打ち込むだけでほとんど手間はかかりません。

以下では参考としてかぶうさの目標設定の考え方として、老後いくら必要かを逆算することから始める方法を例に説明しています。

-

-

毎月7万円の投資で20年後に3500万円!「お金を増やす」ためのマインドセットの方法

こんにちは、かぶうさです。 今回は、「お金を増やす」という目的を達成するために最も大事な、「見える化」について解説したいと思います。 データを活用することで、自分がこの先どの程度入金して、年率何%で増 ...

続きを見る

配当金額と資産総額を目標にするそれぞれのメリットとデメリット

では何をKGIにすべきでしょうか。年間配当金、資産総額、その掛け合わせといろいろ考えられます。この場合資産総額とは投資に回している資産の総額を意味します。

配当金をKGIにするメリット

- 毎月(毎年)の目に見える配当金収入がモチベーションになる

- 株価下落・低迷局面でも安定的にリターンを得られる

- 資産総額を気にせず、配当金の増加だけを見て、投資が続けられる

- 配当金額が積み上がるにつれ、雪だるま式に投資に回せる金額が増える

配当金にするデメリット

- 20%の所得税がかかるので再投資には効率が悪い

- キャピタルゲインが得られる局面で、チャンスロスとなる

- 業績悪化などで減配リスクがある

資産総額をKGIにするメリット

- 配当金よりも効率的に資産を増やすことができる

- 株価上昇局面で、総資産高を大きく増やすことができる

- 株価推移次第で、目標までの年数を短縮することができる

資産総額をKGIにするデメリット

- 目に見える配当金収入が少ない

- 投資に回せる金額が増えていきにくい(毎回自ら捻出する必要がある)

- 株価下落局面で、精神的な安定を得るのに苦労する

結論 目標はどこに設定すべきか

このように見ていくと、より短時間で大きく、効率的に資産を増やせる期待値が高いのは資産総額にフォーカスした場合です。

一方、着実に投資に回すお金を増やせて、それによってより安定的に資産を増やせるのは配当金にフォーカスした場合です。

どちらによりフォーカスするかはその人の性格と目標とするリタイアまでの年数次第となります。

ただ、20%の税金は、われわれが思っている以上に、最終的な資産総額に大きな影響を与えることは忘れてはいけません。

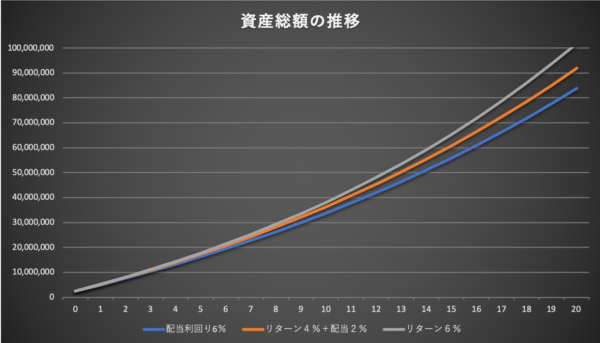

例えば、毎年240万円ずつを投資に回すとして、仮に配当利回り6%・年間値上がり率0%の場合と、配当利回り0%・年間値上がり率6%の場合、20年後には、それぞれ8383億円、1億174万円となり2000万円近い差がでます(下図参照)。その後もその差は開き続けます(図表の注記 前提:年間240万円+税払い後配当を毎年投資に回す リターン=年間値上がり率として設定)。

このように考えると、配当金のメリットは十分理解しつつも、私としては、総資産を第一のKGIにおいて、ある程度目標達成後に配当利回りの高い株式の割合を増やしていく、あるいは最初から年間値上がり率4%・配当利回り2%くらいの目標を立てて、ポートフォリオを組んでいくか、ということを志向すると思います(この前提条件の場合。ちなみにこの場合の総資産は同じ条件で21年目に9184万円となり、ちょうど2つの中間くらいとなります)。

いずれにせよ、目標こそ全て、です。