コロナに伴うサプライチェーンの分断の長期化に、ウクライナ戦争に端を発するエネルギー調達合戦、そして過度の金融緩和により、2022年9月に入っても世界的に猛烈なインフレが続いています。インフレは物の価値が上がり、貨幣の価値を漸減させます。今回は、インフレに伴う貨幣価値の目減りを防ぐことができる「物価連動国債」というものに着目して、解説したいと思います。

インフレ:物の価値が上がり、貨幣価値が下がる

インフレとは、物の価値が上がることを意味しますが、逆にいえば、貨幣価値が下がることを意味します。今年200万円である車を買うことができたとして、その価格が来年には250万円になったとしたら、車の価値が1年で25%も上がった一方で、お金の価値が20%も下がったのと同じ意味になります。

ここで、われわれの所得も同じ割合で増えれば、実質的に富んでも貧しくなってもいないことになりますが、日本の場合は実際には所得が増えずインフレだけ進んだことで、実質的に貧しくなっているというわけです。

インフレが進むと低金利時の債券は・・・

債券の場合も同じです。

例えば債券利回りが5%(クーポン)の国債が100万円分あったとして、その時の金利が2%(インフレ率も同率とする)であれば、

1年後に得られるキャッシュフローは5万円ですが、

インフレ率も2%なので、

実質的には(5−2)=3%、3万円分しか増えていないことになります。

ちなみに現金で100万円を持っていたとすると、1年後に98万円に減っていることになります。

そして、インフレが進んで5%になるとします。

債券利回りが5%の時に国債を買っていたとすると

インフレ率が5%なので、

1年後にキャッシュフローを5万円もらえたとしても

インフレ率も5%なので、

実質的には(5−5)=0%、つまり資産は増えていないことになります(目減りもしていません)。

さらにインフレ率が進んで10%になるとすると

実質的には(5−10)=-5%、つまり投資をしているのに逆に5%も資産が目減りすることになります。

なお債券価格は金利と逆相関の関係ですから、金利が上がると債券価格は下がり、債券利回りは上がります。

このように将来インフレ率が高まる局面では安心して国債を買うことはできません。そこで誕生したのが、「物価連動債(インフレ連動債)」です。

物価連動債とは

物価連動債とは、インフレ率に応じて元本が調整される債券。インフレ率が上がれば元本が増え、インフレ率が下がれば元本が減るという代物です。

物価連動債は、クーポンレートは固定ですが、物価上昇に応じて元本が増加するため、インフレが起きても実質的にその価値が目減りすることがない債券です。

ここで大事なことはインフレ率と実質金利の違いを認識し、その差分(インフレ率-実質金利)が大きか、小さいか、ゼロかマイナスかで大きく物価連動債の使い所が変わってくるということです。

インフレ率と実質金利の違い

インフレ率は物価の上昇比率のことで、実質金利とは、政策金利などにより決定される金利に基づいていています。

基本的にFRBは、インフレ目標を2%に設定し、政策金利を決めていますが、金融引き締めを開始する2021年末まではインフレ8%、政策金利0%というとてつもない歪みがマーケットに生じていました。

ただ同然でお金を借り入れ、実物資産が勝手に増えていく環境を作ったわけですから、インフレは当然悪化します。そこで、金融引き締めを開始し、政策金利をどんどん押し上げているわけです。

政策金利を4%程度まで上げれれば、実体経済が弱ってきてインフレ率も下がる、そして下がってリセッション入りすれば金利を下げて、2%程度のインフレ率でコントロールできるようにしたい、とFRBは考えているわけです。

物価連動債が良い局面、悪い局面

ではインフレ率と実質金利がどんな局面であれば物価連動債は効果的なのでしょうか。

最も良いのが、

インフレ率>実質金利で、その差分が大きい時。

インフレ率が上昇するので当然元本は増えるだけでなく、実質金利が低いので債券価格も高くなる。つまりインカムゲインとキャピタルゲインが両方得られる局面というわけです。

その差分が小さい時は、その効果はあまり得られなくなるということです

最も悪いのが、インフレ率<実質金利で、そのマイナス幅が大きい時。

実質金利が上がるのでキャピタルロスが発生する上、インフレ率が低いので元本の増加はわずかしかなく、差し引きでマイナスが出る局面です。

2022年は物価連動債にとってどんな局面?

では2022年は物価連動債にとってどんな局面だったのでしょうか。

簡単に言えばインフレ率はそのままに実質金利がどんどん上がっているので、

インフレ率>実質金利ではあるものの、その差分がどんどん小さくなっている局面です。つまり、物価連動債にとってはあまりおいしくない局面です。

逆に、サプライチェーンの分断が指摘され始めたインフレ率と実質金利の差が大きかった2021年は、物価連動債にとって美味しかった局面と言えます。

これからはどうでしょう。FRBはインフレ率を下げるためには経済を一度殺しても良いから利上げするというニュアンスを崩していません。「インフレ率>実質金利」の差分はさらに今後縮まり、ある一時期「インフレ率<実質金利」となり、その時はリセッションの始まりでもあるでしょう。そして今後しばらくはインフレが収まった状況になるものと予想されるので、次の買い場は、インフレ率が上がり始めた頃、次の好景気の始まり頃になると思います。

TIP<米国物価連動国債ETF>とは

物価連動国債について理解したところで、本稿ではiシェアーズ米国物価連動国債ETF(TIP)について見ていきたいと思います。

TIPの概要は以下のとおり。

| ファンド総資産 | 283.8億ドル |

| 経費率 | 0.19% |

| 直近配当利回り(税込) | 15.73% |

| 直近1年最安値 | $109.70 |

| 最安値の時期 | 2022/9/16 |

| 直近1年最高値 | $130.86 |

| 最高値の時期 | 2021/11/9 |

| 1年トータルリターン | -8.8% |

| 年初来リターン | -10.0% |

| 3年トータルリターン | 2.1% |

| 5年トータルリターン | 2.5% |

また、2019年を底に、21年末まで一貫して上げ基調が続いてきました。低金利と景気拡大が背景にあり、インフレ率>実質金利の差が拡大してきたことが背景にあります。しかし、2022年に入ってからは金融引き締めにより実質金利が急上昇しておりその差分が小さくなり、大きく値を下げています。

結果として大きく株価が下がったため、直近の分配金利回りは15.73%となった一方で、年初来リターンは-9.96%となっています。

直近2年間の推移

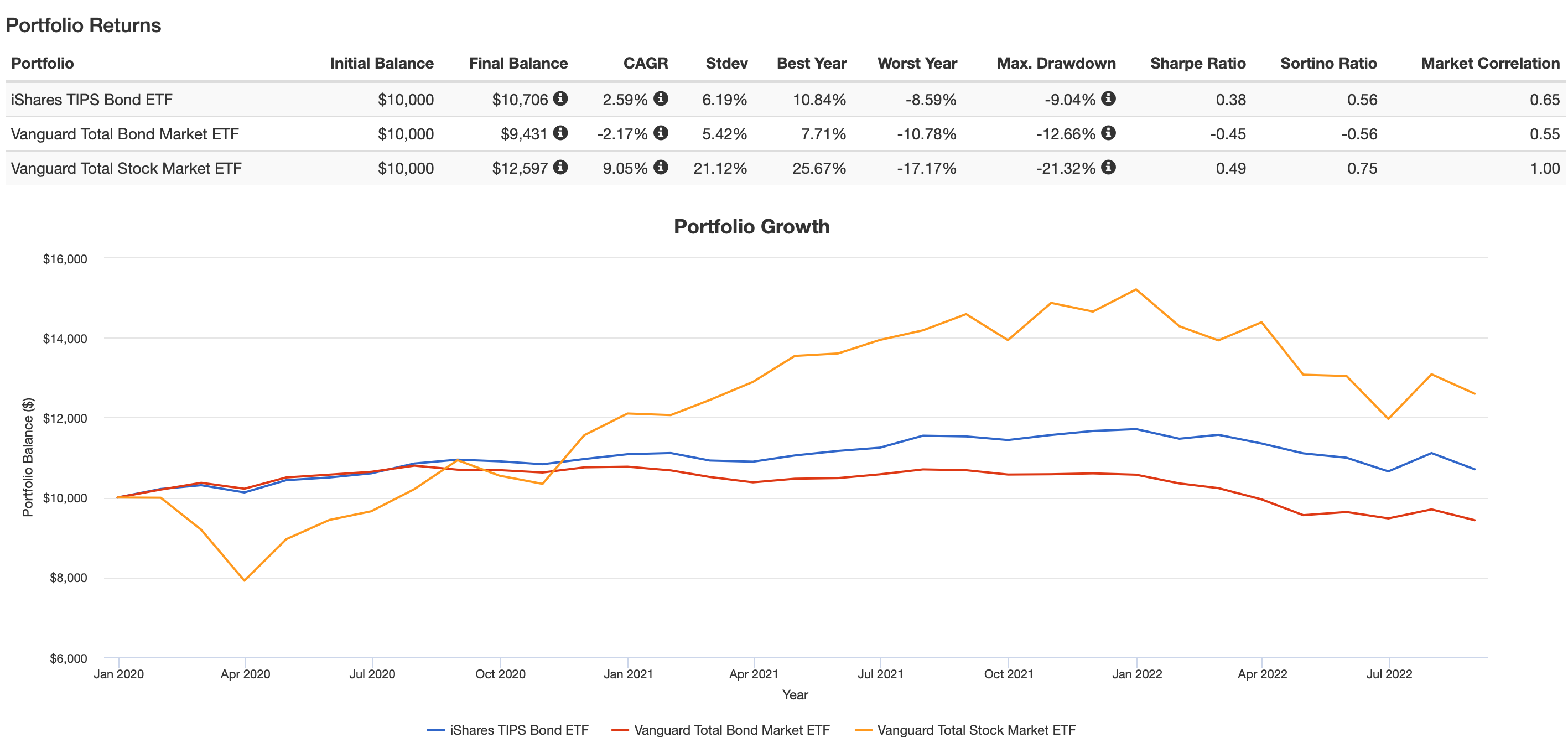

TIPに投資をした場合の、直近2年間の資産推移を、BND(バンガードトータル債券市場ETF)、VTI(バンガードトータルストックマーケットETF)で比較したものが以下です。

TIP、BND、VTIに1万ドル投資した場合の資産推移(2020~2022)

コロナショックの影響はTIPもBNDも受けなかった反面、その後の未曾有の金融緩和によりBNDはずっと低迷しましたが、TIPは21年末まで資産を増やし続けます。そして年明け以降、TIPに投資した場合は資産額を減らし続けるという形になっています。

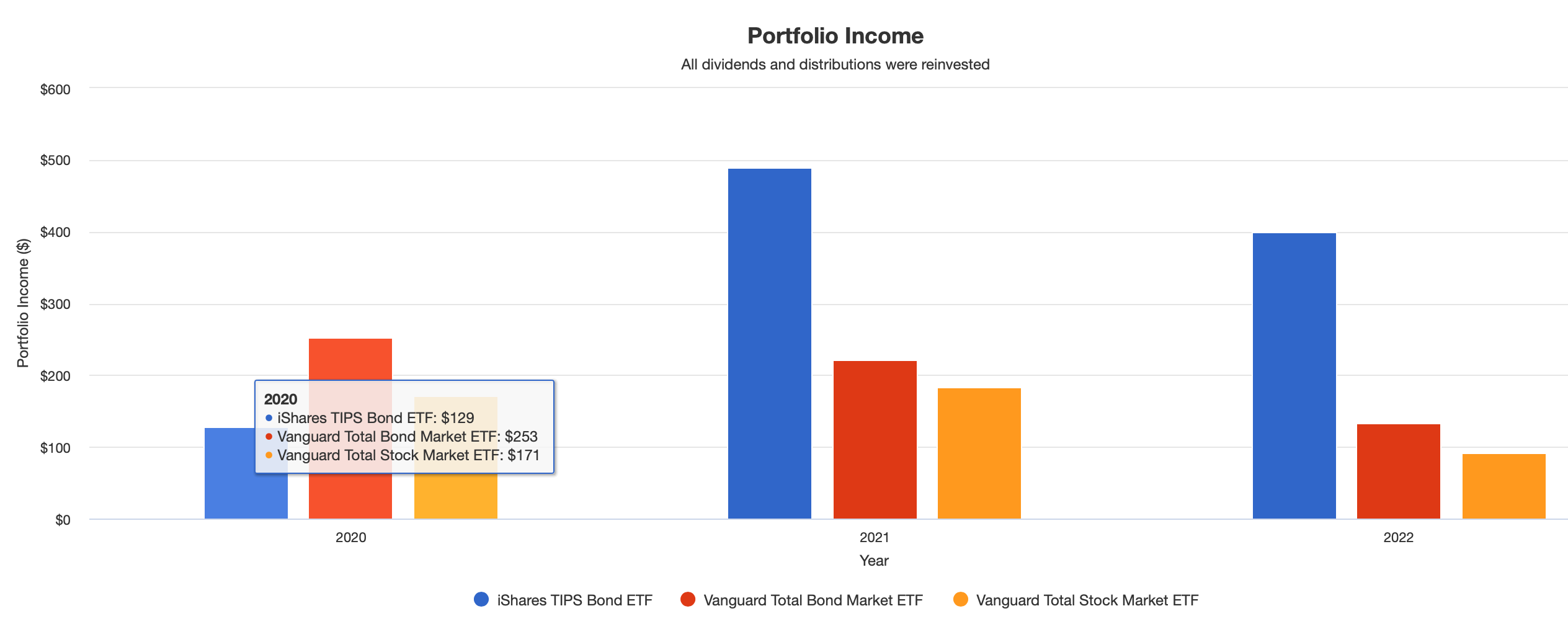

次に年間のインカムゲインを見てみると、低インフレ局面の2020年はTIPが最も少なく、インフレ拡大きの21年、22年は逆に最も多いという結果になりました。

TIP、BND、VTIに1万ドル投資した場合のインカムゲイン推移

結論 TIPへの投資の仕方

このようにTIPは債券ということもあり、ボラティリティを小さくしてくれる効果とインフレ時でも目減りしないように設計された特性から、物価上昇を怖がらずに投資をすることができます。

一方で、インフレ率>実質金利の差が大きい局面は、一般に景気回復〜景気加熱の株式にとっても絶好の局面ですから、わざわざ債券を買うメリットは大きくないと思います。ましてやインフレ率<実質金利の局面では実質的にマイナスになるわけですから、使い所が難しいわけです。もちろん、近い将来インフレがくることを予期し、そのインフレ耐性を整えつつ、ポートフォリオの安定性を重視したいという場合に、ある一定の割合で組み込むのが良いと思います。多くても5〜10%というところでしょう。

当然、ポートフォリオの主役になることはなく、あくまでもサブ扱いになります。